房产税土地税实务(房产税和土地使用税计入什么科目,分录是什么?)

1.房产税和土地使用税计入什么科目,分录是什么?

房产税和土地使用税发生时记入税金及附加科目。

房产税是以房屋为征税对象,按房屋的计税余值作为计税依据,向产权所有人征收的一种财产税。

土地使用税是指在城市、县城范围内使用土地的单位和个人,以实际占用的土地面积为计税依据,向土地所在地的税务机关征收的一种财产税。

具体会计分录:

计提时:

借:税金及附加

贷:应交税费—房产税

应交税费—土地使用税

次月缴纳税金时,再计入应交税费科目

借:应交税费—房产税

应交税费—土地使用税

贷:银行存款

扩展资料:

房产税税收特点:

1、房产税属于财产税中的个别财产税,其征税对象只是房屋;

2、征收范围限于城镇的经营性房屋;

3、区别房屋的经营使用方式规定征税办法,对于自用的按房产计税余值征收,对于出租房屋按租金收入征税。

4、房屋出典不同于出租,出典人收取的典价也不同于租金。因此,不应将其确定为出租行为从租计征,而应按房产余值计算缴纳。

参考资料:搜狗百科-房产税

2.房产税,土地使用税的会计分录该怎么做

房产税和土地使用税的会计分录是:

计提时:

借:税金及附加;

贷:应交税费-房产税、应交税费-土地使用税

支付时:

借:应交税费-房产税、应交税费-土地使用税;

贷:银行存款

为了保持账户对应关系的清楚,一般不宜把不同经济业务合并在一起,编制多借多贷的会计分录。但在某些特殊情况下为了反映经济业务的全貌,也可以编制多借多贷的会计分录。

扩展资料:

据会计分录涉及账户的多少,可以分为简单分录和复合分录。简单分录是指只涉及两个账户的会计分录,即一借一贷的会计分录;复合分录是指涉及两个(不包括两个)以上账户的会计分录。

涉及的账户,分析经济业务涉及到哪些账户发生变化;账户的性质,分析涉及的这些账户的性质,即它们各属于什么会计要素,位于会计等式的左边还是右边。

增减变化情况,分析确定这些账户是增加了还是减少了,增减金额是多少;记账方向,根据账户的性质及其增减变化情况,确定分别记入账户的借方或贷方;根据会计分录的格式要求,编制完整的会计分录。

3.房产税和土地使用税计入什么会计科

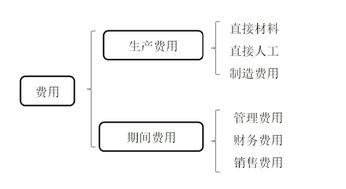

他们都是发生即要上交的税种,都通过管理费用相应的明显科目核算,你遇到的习题情况是考虑预提税金的,预提到应缴税金里面,中国的教科书几十年不变,老师也是老不变。

会计新规和实际业务中,很少有预提的,预提是没钱交税的时候放那里,但是税务局不许可欠税的,规定每年4月前缴车船税,就必须缴,所以习题中通过“应交税费”的情况,你就直接鄙视出题人好了。 上缴时直接记 借:管理费用-XX税,贷:银行存款。

###呵呵,这个要在注税里面有详细讲解,给你讲解下:由于印花税和耕地占用税不必计提,而是直接用银行存款或现金支付,所以这个两个税不通过“应交税费”科目核算, 其他的税种由于企业计提(就是应付什么款项等科目),所以会在“应交税费”科目核算(这是属于资产负债表科目)。 房产税、车船税、土地使用税、印花税是通过“管理费用”核算(这是损益表项目),其他的在营业税金及附加核算(这也是损益表项目)在会计里面不是有:资产=负债+所有则权益你如果记入“应交税费”就是负债增加,但是资产没增加,那所有则权益就要减少,而计入费用就会影响本年利润,就会导致所有则权益减少这样:“资产”才会等于“负债”加“所有则权益”本人觉得:初学者做会计分录都要从损益表和资产负债表上考虑###强烈建议多看看企业会计准则。

呵呵。

###计提时借:管理费用 贷:应缴税费缴纳时借:应缴税费 贷:银行存款(现金)不通过营业税金及 附加核算,而是直接计入管理费用。

4.缴纳房产税的会计分录怎么做

一、房产税的征收

房产税是以房屋为征税对象,按房屋的计税余值或租金收入为计税依据,向产权所有人征收的一种财产税。

(一)征收范围。房产税暂行条例规定,房产税在城市、县城、建制镇和工矿区征收。城市、县城、建制镇、工矿区的具体征税范围,由各省、自治区、直辖市人民政府确定。

(二)征收标准,房产税征收标准从价或从租两种情况:

(1)从价计征的,其计税依据为房产原值一次减去10%-30%后的余值;

(2)从租计征的(即房产出租的),以房产租金收入为计税依据。从价计征10%-30%的具体减除幅度由省、自治区、直辖市人民政府确定。如浙江省规定具体减除幅度为30%。

房产税税率采用比例税率。按照房产余值计征的,年税率为1.2%;按房产租金收入计征的,年税率为12%。

房产税应纳税额的计算分为以下两种情况,其计算公式为:

(1)以房产原值为计税依据的

应纳税额=房产原值*(1-10%或30%)*税率(1.2%)

(2)以房产租金收入为计税依据的

应纳税额=房产租金收入*税率(12%)

(三)征收期限。

房产税征收期限可结合房屋情况咨询当地房管部门或税务部门。

房产税征收时间是多少呢?根据《中华人民共和国房产税暂行条例》第七条明确规定--- 房产税按年征收、分期缴纳。纳税期限由省、自治区、直辖市人民政府规定。所以,各城市的征税时间并不一致。

(四)征收对象

房产税的征税对象是房产。所谓房产,是指有屋面和围护结构,能够遮风避雨,可供人们在其中生产、学习、工作、娱乐、居住或储藏物资的场所。但独立于房屋的建筑物如围墙、暖房、水塔、烟囱、室外游泳池等不属于房产。但室内游泳池属于房产。

由于房地产开发企业开发的商品房在出售前,对房地产开发企业而言是一种产品,因此,对房地产开发企业建造的商品房,在售出前,不征收房产税;但对售出前房地产开发企业已使用或出租、出借的商品房应按规定征收房产税。

负有缴纳房产税义务的单位与个人。房产税由产权所有人缴纳。产权属于全民所有的,由经营管理单位缴纳。产权出典的,由承典人缴纳。产权所有人、承典人不在房产所在地的,或者产权未确定及租典纠纷未解决的,由房产代管人或使用人缴纳。因此,上述产权所有人,经营管理单位、承典人、房产代管人或者使用人,统称房产税的纳税人。

1. 产权属国家所有的,由经营管理单位纳税;产权属集体和个人所有的,由集体单位和个人纳税;

2. 产权出典的,由承典人纳税;

3. 产权所有人、承典人不在房屋所在地的,由房产代管人或者使用人纳税;

4. 产权未确定及租典纠纷未解决的,亦由房产代管人或者使用人纳税;

5. 无租使用其他房产的问题。纳税单位和个人无租使用房产管理部门、免税单位及纳税单位的房产,应由使用人代为缴纳房产税;

6. 产权属于集体所有制的,由实际使用人纳税

外商投资企业和外国企业、外籍个人、海外华侨、港澳台同胞所拥有的房产不征收房产税。

(五)征收税率

1.按房产余值计征的,年税率为1.2%;

2.按房产出租的租金收入计征的,税率为12%。从2001年1月1日起,对个人按市场价格出租的居民住房,用于居住的,可暂减按4%的税率征收房产税。

二、房产税的会计处理

房产税实行的是按年征收,分期缴纳。

企业计算出应纳房产税金时,借记“管理费用”帐户,贷记“应交税金——应交房产税”帐户。

如按期缴纳需分月摊销时,借记“待摊费用”,贷记“应交税金——应交房产税”帐户。

向税务机关缴纳税款时,借记“应交税金——应交房产税”帐户,贷记“银行存款”等帐户。

每月摊销应分摊的房产税金时,借记“管理费用”帐户,贷记“待摊费用”帐户。

房产税分录在计算时:

借: 管理费用

贷:应交税费-应交房产税

实际缴纳时:

借:应交税费-应交房产税

贷:银行存款

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:3.016秒