上海万众创新创业政策

1.大众创业万众创新的政策解读

对大众创业、万众创新来说,“专业人士”也不是天生的,而是在市场历练中培养成长的。“双创”可以促使众人的奇思妙想变为现实,涌现出更多各方面的“专业人士”,让人力资源转化为人力资本,更好地发挥我国人力资源雄厚的优势。另一方面,采取包括“双创”在内的各种方式,允许和鼓励全社会勇于创造,大力解放和发展生产力,有助于社会最终实现共同富裕。

当前,大众创业、万众创新的理念正日益深入人心。随着各地各部门认真贯彻落实,业界学界纷纷响应,各种新产业、新模式、新业态不断涌现,有效激发了社会活力,释放了巨大创造力,成为经济发展的一大亮点。

不过也有少数观点认为,创新创业存在一定的成本和风险,总的来说还是少数专业人士的事,不宜在全社会广泛号召动员。实际上,这种观点在理论上是经不起推敲的,在实践中也已被证明是错误的。

一方面,“双创”有助于推动我国经济结构调整、打造发展新引擎、增强发展新动力、走创新驱动发展道路。要使经济实现健康持续发展,离不开大量的市场参与者、灵活高效的调节机制和竞争有序的市场格局。无论是大众创业,还是万众创新,都少不了一个“众”字。对于中国这样一个庞大经济体而言,如果只有少数市场主体参与,显然难以满足全国统一市场的需要。许多地方经过发展认识到,“活力增长财力,人气带来财气”。推进“双创”,既可以在最大范围内推动人财物等各种市场要素自由流动,更可以倒逼不合理的体制机制实现改革突破,最终提升整个经济的运行效率。

市场如果死气沉沉终究难以为继,因此,必须根据经济规律不断培育经济发展的新动力,让经济“活起来、动起来”。鲶鱼效应也好,蝴蝶效应也罢,都是通过关键环节的突破,最终带动面上的变革。我国地域辽阔、人口众多,回旋余地大,经济基础较好。“专业人士”也不是天生的,而是在市场历练中培养成长的,“双创”可以促使众人的奇思妙想变为现实,涌现出更多各方面的“专业人士”,让人力资源转化为人力资本,更好地发挥我国人力资源雄厚的优势。

另一方面讲,“双创”也是践行群众路线、满足群众过上更好生活愿望的必然要求。大众创业、万众创新参与者从无到有、从小到大,是人的创造性社会实践过程。马克思、恩格斯早就提出,“思想本身根本不能实现什么东西。思想要得到实现,就要有使用实践力量的人。”毛泽东同志也指出,“人民,只有人民,才是创造世界历史的动力。”采取包括“双创”在内的各种方式,允许和鼓励全社会勇于创造,大力解放和发展生产力,有助于社会最终实现共同富裕。

一花独放不是春,百花齐放春满园。“双创”中有挑战更有机遇,既会滴下辛勤的汗水,也有望迎来丰收场景。人们如今所熟知的阿里巴巴等世界级互联网企业,也都是数年前从草根起家,不断坚持创新创业成功的。

更为难得的是,各种新兴技术尤其是“互联网+”的快速发展,已经让普通人有了更多的创新创业机会。近年来,宽带网络速度大幅提升、移动通信终端广泛普及、生产管理的自动化程度提高,众筹等新的商业形态有助于形成风险共担、利益分享机制,这让有梦想、有意愿、有能力的人有了广阔的平台施展拳脚。

今年上半年,我国高技术产业的增加值保持两位数的增长,比规模以上工业平均增速高将近5个百分点;网上零售额在过去两年连续高增长的基础之上,上半年增速将近40%;机器人、新能源汽车等新产品的增长速度也都大幅增长。实践证明,在经济面临下行压力的情况下,“双创”为稳增长、防风险、扩就业作出了重要贡献。

“一支竹篙耶,难渡汪洋海;众人划桨哟,开动大帆船”。在全面深化改革的征途上,推进大众创业、万众创新,是中国发展的动力之源,也是富民之道、公平之计、强国之策,广阔前景值得期待。(杨开新)

2.大众创业万众创新有什么优惠政策吗

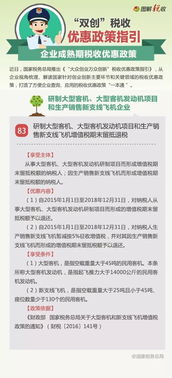

一、企业初创期税收优惠 企业初创期,除了普惠式的税收优惠,重点行业的小微企业购置固定资产,特殊群体创业或者吸纳特殊群体就业(高校毕业生、失业人员、退役士兵、军转干部、随军家属、残疾人、回国服务的在外留学人员、长期来华定居专家等)还能享受特殊的税收优惠。

同时,国家还对扶持企业成长的科技企业孵化器、国家大学科技园等创新创业平台、创投企业、金融机构、企业和个人等给予税收优惠,帮助企业聚集资金。具体包括: (一)小微企业税收优惠 1.个人增值税起征点政策; 2.企业或非企业性单位销售额未超限免征增值税; 3.增值税小规模纳税人销售额未超限免征增值税; 4.小型微利企业减免企业所得税; 5.重点行业小型微利企业固定资产加速折旧; 6.企业免征政府性基金; (二)重点群体创业就业税收优惠 7.重点群体创业税收扣减; 8.吸纳重点群体就业税收扣减; 9.退役士兵创业税收扣减; 10.吸纳退役士兵就业企业税收扣减; 11.随军家属创业免征增值税; 12.随军家属创业免征个人所得税; 13.安置随军家属就业的企业免征增值税; 14.军队转业干部创业免征增值税; 15.自主择业的军队转业干部免征个人所得税; 16.安置军队转业干部就业的企业免征增值税; 17.残疾人创业免征增值税; 18.安置残疾人就业的单位和个体户增值税即征即退; 19.特殊教育学校举办的企业安置残疾人就业增值税即征即退; 20.残疾人就业减征个人所得税; 21.安置残疾人就业的企业残疾人工资加计扣除; 22.安置残疾人就业的单位减免城镇土地使用税; 23.长期来华定居专家进口自用小汽车免征车辆购置税; 24.回国服务的在外留学人员购买自用国产小汽车免征车辆购置税; (三)创业就业平台税收优惠 25.科技企业孵化器(含众创空间)免征增值税; 26.符合非营利组织条件的孵化器的收入免征企业所得税; 27.科技企业孵化器免征房产税; 28.科技企业孵化器免征城镇土地使用税; 29.国家大学科技园免征增值税; 30.符合非营利组织条件的大学科技园的收入免征企业所得税; 31.国家大学科技园免征房产税; 32.国家大学科技园免征城镇土地使用税; (四)对提供资金、非货币性资产投资助力的创投企业、金融机构等给予税收优惠 33.创投企业投资未上市的中小高新技术企业按比例抵扣应纳税所得额; 34.有限合伙制创业投资企业法人合伙人投资未上市的中小高新技术企业按比例抵扣应纳税所得额; 35.公司制创投企业投资初创科技型企业按比例抵扣应纳税所得额; 36.有限合伙制创业投资企业法人合伙人投资初创科技型企业按比例抵扣应纳税所得额; 37.有限合伙制创业投资企业个人合伙人投资初创科技型企业按比例抵扣应纳税所得额; 38.天使投资人投资初创科技型企业按比例抵扣应纳税所得额; 39.以非货币性资产对外投资确认的非货币性资产转让所得分期缴纳企业所得税; 40.以非货币性资产对外投资确认的非货币性资产转让所得分期缴纳个人所得税; 41.金融企业发放涉农和中小企业贷款按比例计提的贷款扣失准备金企业所得税税前扣除; 42.金融机构与小型微型企业签订借款合同免征印花税; 二、企业成长期税收优惠 为营造良好的科技创新税收环境,促进企业快速健康成长,国家出台了一系列税收优惠政策帮助企业不断增强转型升级的动力。

对研发费用实施所得税加计扣除政策。对企业固定资产实行加速折旧,尤其是生物药品制造业、软件和信息技术服务业等6个行业、4个领域重点行业的企业用于研发活动的仪器设备不超过100万元的,可以一次性税前扣除。

企业购买用于科学研究、科技开发和教学的设备享受进口环节增值税、消费税免税和国内增值税退税等税收优惠。帮助企业和科研机构留住创新人才,鼓励创新人才为企业提供充分的智力保障和支持。

具体包括: (一)研发费用加计扣除政策 43.研发费用加计扣除; 44.提高科技型中小企业研发费用加计扣除比例; (二)固定资产加速折旧政策 45.固定资产加速折旧或一次性扣除; 46.重点行业固定资产加速折旧; (三)购买符合条件设备税收优惠 47.重大技术装备进口免征增值税; 48.内资研发机构和外资研发中心采购国产设备增值税退税; 49.科学研究机构、技术开发机构、学校等单位进口符合条件的商品享受免征进口环节增值税、消费税; (四)科技成果转化税收优惠 50.技术转让、技术开发和与之相关的技术咨询、技术服务免征增值税; 51.技术转让所得减免企业所得税; (五)科研机构创新人才税收优惠 52.科研机构、高等学校股权奖励延期缴纳个人所得税; 53.高新技术企业技术人员股权奖励分期缴纳个人所得税; 54.中小高新技术企业个人股东分期缴纳个人所得税; 55.获得非上市公司股票期权、股权期权、限制性股票和股权奖励递延缴纳个人所得税; 56.获得上市公司股票期权、限制性股票和股权奖励适当延长纳税期限; 57.企业以及个人以技术成果投资入股递延缴纳个人所得税; 58.由国家级、省部级以及国际组织对科技人员颁发的科技奖金免征个人所得税。 三、企业成熟期税收优惠政策 发展壮大有成长性的企业,同样具有税收政。

3.“大众创业,万众创新”税收优惠政策内容有哪些

(一)小微企业

1.对符合条件的小型微利企业,减按20%的税率征收企业所得税。(《中华人民共和国企业所得税法》第二十八条)

2.符合条件的小型微利企业,是指从事国家非限制和禁止行业,并符合下列条件的企业:(《中华人民共和国企业所得税法实施条例》第九十二条)

(一)工业企业,年度应纳税所得额不超过30万元,从业人数不超过100人,资产总额不超过3000万元;

(二)其他企业,年度应纳税所得额不超过30万元,从业人数不超过80人,资产总额不超过1000万元。

3. 自2015年10月1日起至2017年12月31日,对年应纳税所得额在20万元到30万元(含30万元)之间的小型微利企业,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。(财税〔2015〕99号)

4.至2017年12月31日,对月销售额3万元以下(含3万元)的增值税小规模纳税人,免征增值税;对月营业额3万元以下(含3万元)的营业税纳税人,免征营业税。

(二)创业投资企业 像腾讯众创空间之类的。 创业投资企业采取股权投资方式投资于未上市的中小高新技术企业2年以上的,可以按照其投资额的70%在股权持有满2年的当年抵扣该创业投资企业的应纳税所得额;当年不足抵扣的,可以在以后纳税年度结转抵扣

4.大力推进"大众创业,万众创新"的政策措施包括哪些

一要鼓励地方设立创业基金,对众创空间等的办公用房、网络等给予优惠。对小微企业、孵化机构和投向创新活动的天使投资等给予税收支持。将科技企业转增股本、股权奖励分期缴纳个人所得税试点推至全国。

二要创新投贷联动、股权众筹等融资方式,推动特殊股权结构类创业企业在境内上市,鼓励发展相互保险。发挥国家创投引导资金的种子基金作用,支持国有资本、外资等开展创投业务。

三要取消妨碍人才自由流动的户籍、学历等限制,营造创业创新便利条件。为新技术、新业态、新模式成长留出空间,不得随意设卡。

四要盘活闲置厂房、物流设施等,为创业者提供低成本办公场所。发展创业孵化和营销、财务等第三方服务。

五是用简政放权、放管结合、优化服务更好发挥政府作用,以激发市场活力、推动“双创”。加强知识产权保护,通过打造信息、技术等共享平台和政府采购等方式,为创业创新加油添力。

5.中国梦大众创业万众创业具体政策有哪些

简单来说:中国的固有市场为国企垄断,企业只有创新才能进入市场,争取利润,所以提倡老百姓自己创业,寻求把握新的商业机会。 具体分析: 从国际上看,一方面国际经济情况不容乐观,世界经济发展放缓,国际经济形势不稳定,国际市场需求减弱,传统产品国际竞争压力进一步增大,因此,我们必须增加国内市场需求来促进经济稳定发展,那么,通过“大众创业,万众创新”来激发国内市场需求就成为了必然的选择;另一方面国际市场需求要求增高,对产品本身的质量、技术含量和使用效能要求增加,对创新技术和创新产品的需求增加,因此,这也必然要求我们通过“大众创业,万众创新”来创造出新的技术、新的产品和新的服务,从而稳定和增加我国产品在国际市场的需求及份额。从国内来看,一方面经济下行压力还。 简单来说:

中国的固有市场为国企垄断,企业只有创新才能进入市场,争取利润,所以提倡老百姓自己创业,寻求把握新的商业机会。

具体分析:

从国际上看,一方面国际经济情况不容乐观,世界经济发展放缓,国际经济形势不稳定,国际市场需求减弱,传统产品国际竞争压力进一步增大,因此,我们必须增加国内市场需求来促进经济稳定发展,那么,通过“大众创业,万众创新”来激发国内市场需求就成为了必然的选择;另一方面国际市场需求要求增高,对产品本身的质量、技术含量和使用效能要求增加,对创新技术和创新产品的需求增加,因此,这也必然要求我们通过“大众创业,万众创新”来创造出新的技术、新的产品和新的服务,从而稳定和增加我国产品在国际市场的需求及份额。

从国内来看,一方面经济下行压力还在加大,国内市场需求有待进一步开发,经济发展环境“硬约束”进一步加强,那么,我们就必须走集约发展、高科技含量发展、高附加值发展的道路,因此,我们必然要通过“大众创业,万众创新”来推动经济的转型发展;另一方面全面深化改革要全面深入推进,就必然要要通过增强经济内生动力来支撑和促动体制和机制改革,因此,我们必然要通过“大众创业,万众创新”来增强全面深化改革的动力和活力。

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:3.750秒