以前度的退税(收到以前年度退税款怎么分录)

1.收到以前年度退税款怎么分录

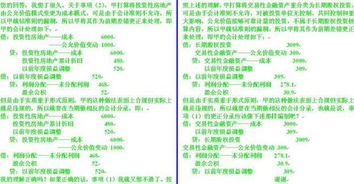

1、收到上年退税款时

借:银行存款 xxx

贷:以前年度损益调整 xxx

2、结转时

借:以前年度损益调整 xxx

1、没有设置“以前年度损益调整”这个科目,可以增加设置。如果打算设置这个科目,帐务处理:先将做错的分录用红字冲销,然后再按照上面分录做。

2、如果不打算设置“以前年度损益调整”这个科目,帐务处理:

(1)先冲销做错的分录

借:银行存款 xxx(红字)

贷:所得税 xxx(红字)

(2)然后再作

借:银行存款 xxx

贷:利润分配--未分配利润 xxx

3、不管按那种方法作,都要调整资产负债表中货币资金、未分配利润项目的“年初数”,即货币资金、未分配利润项目的“年初数”都加上xxx元,这样,资产负债表就平了。

2.企业收到以前年度汇算清缴退税,应如何账务处理

一、如果退的是当年的

借:银行存款

贷:所得税费用

二、如果退的是以前年度的

收到退税款

借::银行存款

贷:应交税费--应交所得税。

结转

借:应交税金--应交所得税

贷:以前年度损益调整同时

借:以前年度损益调整

贷:利润分配--未分配利润

扩展资料

1、有关证件的送验及登记表的领取 企业在取得有关部门批准其经营出口产品业务的文件和工商行政管理部门核发的工商登记证明后,应于30日内办理出口企业退税登记。

2、退税登记的申报和受理 企业领到“出口企业退税登记表”后,即按登记表及有关要求填写,加盖企业公章和有关人员印章后,连同出口产品经营权批准文件、工商登记证明等证明资料一起报送税务机关,税务机关经审核无误后,即受理登记。

3、填发出口退税登记证 税务机关接到企业的正式申请,经审核无误并按规定的程序批准后,核发给企业“出口退税登记”。

参考资料来源:百度百科-退税

3.关于退税前后的做账分录

如果已经交了税金,就要按两笔先入账,否则你的货币资金该对不上了。

借:应交税费-个人所得税 (两笔的钱)

营业外支出-滞纳金罚款(滞纳金)

贷:银行存款

如果滞纳金也能退回,第二行分录不做,金额都做到第一行里面。

这样,“应交税费-个人所得税”会出现借方余额,即应退未退的个税,3个月后能回来,还属于今年,就先挂账,资产负债表“应交税费”一栏用负数表示,待退税后再核销就行了。

退税后核销

借:银行存款

贷:应交税费-个人所得税

4.以前年度所得税退回会计分录

1、收到退税款。

借::银行存款;贷:应交税费--应交所得税。2.、结转。

借:应交税金--应交所得税;贷:以前年度损益调整,同时,借:以前年度损益调整;贷:利润分配--未分配利润。 拓展资料: 企业所得税是对我国内资企业和经营单位的生产经营所得和其他所得征收的一种税。

纳税人范围比公司所得税大。 企业所得税纳税人即所有实行独立经济核算的中华人民共和国境内的内资企业或其他组织,包括以下6类:(1)国有企业;(2)集体企业;(3)私营企业;(4)联营企业;(5)股份制企业;(6)有生产经营所得和其他所得的其他组织。

企业所得税的征税对象是纳税人取得的所得。包括销售货物所得、提供劳务所得、转让财产所得、股息红利所得、利息所得、租金所得、特许权使用费所得、接受捐赠所得和其他所得。

企业所得税是指对中华人民共和国境内的企业(居民企业及非居民企业)和其他取得收入的组织以其生产经营所得为课税对象所征收的一种所得税。作为企业所得税纳税人,应依照《中华人民共和国企业所得税法》缴纳企业所得税。

但个人独资企业及合伙企业除外。 (一)税法优先原则:在计算应纳税所得额时,企业财务、会计处理办法与税收法律法规的规定不一致的,应当依照税收法律法规的规定计算。

(二)税法协调原则:对企业依据财务会计制度规定,并实际在财务会计处理上已确认的支出,凡没有超过《企业所得税法》和有关税收法规规定的税前扣除范围和标准的,应按企业实际会计处理确认的支出,在企业所得税前扣除,计算其应纳税所得额。 (三)税法空白原则:税收法律法规和国务院财政、税务主管部门未明确规定的具体扣除项目,在不违反税前扣除基本原则的前提下,按国家财务、会计规定计算。

环球青藤友情提示:以上就是[ 以前年度所得税退回会计分录? ]问题的解答,希望能够帮助到大家! 。

5.退税的会计分录

退税的会计分录分三种情况处理:在本年度百退回的情况、在下年度退回的情况、政策退税的处理。

根据不同的情况,采取不同的处理方式,记账原则是“从哪里来,还回到哪里去”。1、如果在本年度百退回的情况:收到退税款借:银行存款贷:所得税费用结转所得税借:所得税费度用贷:本年利润2、如果知在下年度退回的情况:借:银行存款贷:道应交税费内——应交所得税借:应交税费——应交所得税贷:以前年度损益调整借:以前年度损益调整贷:利润分配——未分配利润3、政策退税的处理:按“政府补助”容处理即可借:银行存款贷:营业外收入——所得税退税环球青藤友情提示:以上就是[ 退税的会计分录? ]问题的解答,希望能够帮助到大家。

相关推荐

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:4.145秒