退税率差怎么做(外贸出口退税会计分录)

1.外贸出口退税会计分录

外贸企业进货到出口退税会计分录 购进商品验收入库时: 借:库存商品——库存出口商品 100000 元 应交税费——应交增值税(进项税额) 17000 元 贷:银行存款 117000 元

出口报关销售时: 借:应收外汇账款 123000 元 贷:主营业务收入——出口销售收入 123000 元

结转出口商品成本: 借:主营业务成本 100000 元 贷:库存商品——库存出口商品 100000 元

申报出口退税时: 应退增值税额=100000 元*15%=15000(元) ;

转出增值税额=100000*2%=2000(元) ;

应退的增值税财务处理: 借:应收出口退税 15000 元 贷:应交税费——应交增值税(出口退税)15000 元

进项税额转出时: 借:主营业务成本 2000 元 贷:应交税费——应交增值税(进项税额转出)2000 元

收到增值税退税款时: 借:银行存款 15000 元 贷:应收出口退税 15000 元.

2.出口退税会计分录问题?

生产型企业: 1.根据"当期免抵退税不得免征和抵扣税额": 借:主营业务成本 贷:应交税费-应交增值税(进项税额转出) 2.根据"当期免抵税额": 借:应交税费-应交增值税(出口抵减内销产品应纳税额) 贷:应交税费-应交增值税(出口退税) 3.根据"当期应退税额": 借:其他应收款-应收补贴款 贷:应交税费-应交增值税(出口退税) 而外贸企业实行先征后退的政策,不涉及免抵退税额的问题,就只有上面的第三步骤 ###都是一样做呀 借;其他应收款-出口退税 贷:应交税费-应交增值税-出口退税。

3.出口退税的会计分录

去百度文库,查看完整内容> 内容来自用户:cyhforever 自营出口销售1)一般贸易的核算借:应收外汇账款贷:产品销售收入-一般贸易出口销售收到外汇时,借:汇兑损溢银行存款贷:应收外汇账款-**客户不得抵扣税额计算。

按出口销售额乘以征退税率之差作如下会计分录:借:产品销售成本-一般贸易出口贷:应交税金-应交增值税(进项税额转出)运保佣冲减。有两种方法一种方法:暂不计算不得抵扣税额的,根据运保佣金额作分录借:产品销售收入-一般贸易出口(红字)贷:银行存款(红字)第二种方法:在冲减的同时,按冲减金额同步计算不得抵扣税额的,作分录借:产品销售收入-一般贸易出口(红字)贷:银行存款(红字)借:产品销售成本-一般贸易出口(红字贷:应交税金-应交增值税(进项税额转出)(红字)2)进料加工贸易的核算按主管国税机关《生产企业进料加工贸易免税证明》,依据不得抵扣税额抵减额作分录:借:产品销售成本-进料加工贸易出口(红字)贷:应交税金-应交增值税(进项税额转出)(红字)3)来料加工贸易的核算来料加工免税收入应与其他出口销售收入分开核算,对来料加工发生的运保佣应冲减来料加工销售收入,不得在其他出口销售销售中冲减第三种情况:。

4.我想请教出口退税的帐务处理

你的问题说的不是很清楚,各金额是怎么得出来的也看不出来

我以一个例题为例说明你的问题,你看明白吗?

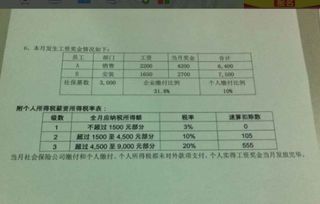

某外贸企业购进运动鞋100箱,每箱36双,合同单价为每双13元,共计46800元。该批货物已经报关出口并结汇,公司财务上也已做销售帐。运动鞋的退税率为13%,公司将退税所需资料报送退税主管机关,经审核后准予退税,公司已收到退税款。

这里只写和你的问题有关的分录

购进时:

购进货物时:

借:库存商品40000

应交税金-应交增值税-进项税额6800

贷:应付账款46800

在销售时,做如下分录:

借:应收出口退税 5200

贷:应交税金——应交增值税(出口退税) 5200

(注意这里:外贸企业货物出口按收购成本与退税率计算退税,差额计入成本。参见2009年注册会计师《会计》第77页)

无法退税的差额做入销售成本

借:主营业务成本 1600

贷:应交税金——应交增值税(进项税额转出) 1600

收到退税款时,做如下会计分录:

借:银行存款 5200

贷:其他应收款——应收补贴款 5200

有余额当然需要结转了

月末需要结转的是“应交税费——应交增值税”啊

就是转出未交或者多交啊

借:应交税费——应交增值税(转出未交增值税)

贷:应交税费——未交增值税

或者

借:应交税费——未交增值税

贷:应交税费——应交增值税(转出多交增值税)

结转后“应交税费——应交增值税”期末贷方没有余额,借方可能有余额,表示下月可留抵的进项税额。

还有不懂的,可以再问我~~~

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:3.206秒