关联公司借款利息(关联公司借款利息怎么做账?)

1.关联公司借款利息怎么做账?

国税发[2000]84号文件《企业所得税税前扣除办法》第三十六条规定:纳税人从关联方取得的借款金额超过其注册资本50%的,超过部分的利息支出,不得在税前扣除。

但是,企业可以通过其他途径使此部分利息可以税前扣除 如果借款利率大于金融机构同期贷款利率,其超过金融机构同期贷款利率部分的利息也不允许税前扣除,应该调增应纳税所得额。 借:财务费用 贷:其他应付款 资本公积 税务筹划:1.债转股:即将借款改为投资 2.国税发[2002]13号文件《国家税务总局关于贷款业务征收营业税问题的通知》中规定:企业集团或集团内的核心企业(以下简称企业集团)委托企业集团所属财务公司代理统借统还贷款业务,从财务公司取得的用于归还金融机构的利息不征收营业税;财务公司承担此项统借统还委托贷款业务,从贷款企业收取贷款利息不代扣代缴营业税。

2.关联企业之间借款费用的会计处理

去百度文库,查看完整内容>内容来自用户:水中月关联企业之间借款费用的会计处理 企业为了融资方便等目的,常常在关联方之间发生借贷款业务。

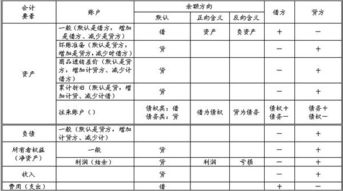

而对于关联企业之间借款费用的财税处理,实务中处理五花八门,本文结合案例对关联企业借款做一探讨。 根据《企业会计准则》的规定,上市公司的关联方以支付资金使用费的形式占用上市公司的资金,上市公司应按取得的资金使用费,冲减当期财务费用;如果取得的资金使用费超过按1年期银行存款利率计算的金额的部分,冲减当期财务费用,超过部分,视为关联企业之间的捐赠,计入资本公积。

根据财政部《关于做好执行会计准则企业xx年年报工作的通知》规定:企业接受的捐赠和债务豁免,按照会计准则规定。符合确认条件的,通常应当确认为当期收益。

如果接受控股股东或控股股东的子公司直接或间接的捐赠,从经济实质上判断属于控股股东对企业的资本性投入,应作为权益性交易,相关利得计入所有者权益。 案例解析:甲、乙是关联企业,xx年甲企业投资乙企业700万,占乙企业100%股份。

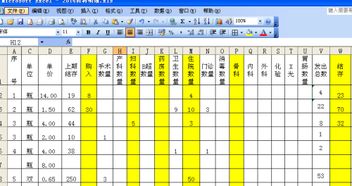

2016年1月1日,乙企业从甲企业借款2000万,期限1年,年利率5%。 乙企业所有者权益构成及税务分析如下: 1-6月,每月实收资本500万元,资本公积100万元,未分配利润50万元。

根据《特别纳税调整实施办法试行》规定 计算各月平均权益投资 借:银行存款。

3.关联企业之间借款费用的会计处理有哪些

企业为了融资方便等目的,常常在关联方之间发生借贷款业务。

而对于关联企业之间借款费用的财税处理,实务中处理五花八门,本文结合案例对关联企业借款做一探讨。根据《企业会计准则》的规定,上市公司的关联方以支付资金使用费的形式占用上市公司的资金,上市公司应按取得的资金使用费,冲减当期财务费用;如果取得的资金使用费超过按1年期银行存款利率计算的金额的部分,冲减当期财务费用,超过部分,视为关联企业之间的捐赠,计入资本公积。

根据财政部《关于做好执行会计准则企业2008年年报工作的通知》(财会函[2008160号)规定:企业接受的捐赠和债务豁免,按照会计准则规定。符合确认条件的,通常应当确认为当期收益。

如果接受控股股东或控股股东的子公司直接或间接的捐赠,从经济实质上判断属于控股股东对企业的资本性投入,应作为权益性交易,相关利得计入所有者权益(资本公积)。

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:3.363秒