销售折让费用(销售折让该怎么记会计分录?)

1.销售折让该怎么记会计分录?

销售折让的会计分录:

当销售实现的时候,分录:

借:应收帐款

贷:主营业务收入

应缴税费-应交增值税(销项税额)

当发生销售折让的时候,冲减收入,分录:

借:主营业务收入

应缴税费-应交增值税

贷:应收帐款

当收回款项的时候,

借:银行存款

贷:应收帐款

销售折让是指由于商品的质量、规格等不符合要求,销售单位同意在商品价格上给予的减让。在核算时,由于销售折让不具备费用的属性,因此,应当将其作为收入的抵减数处理。

会计分录是指预先确定每笔经济业务所涉及的账户名称,以及计入账户的方向和金额的一种记录。

简称分录。 会计分录是由应借应贷方向、对应账户(科目)名称及应记金额三要素构成。 按照所涉及账户的多少,分为简单会计分录和复合会计分录。

简单会计分录指只涉及一个账户借方和另一个账户贷方的会计分录,即一借一贷的会计分录;

复合会计分录指由两个以上(不含两个)对应账户所组成的会计分录,即一借多贷、一贷多借或多借多贷的会计分录。

2.销售折让该怎么记会计分录?

1、当销售实现的时候,分录:

借:应收帐款

贷:主营业务收入

应缴税费-应交增值税(销项税额)

2、当发生销售折让的时候,冲减收入,分录:

借:主营业务收入

应缴税费-应交增值税

贷:应收帐款

3、当收回款项的时候,

借:银行存款

贷:应收帐款

扩展资料:

1、销售返利形式

为激励经销商,很多企业都会制定返利奖励政策,目的是通过返利来调动其积极性。通过采取以下方式:折扣销售,包括商业折扣、现金折扣及销售折让;商业返利,以平价低于进价销售,它包括现金返利和实物返利两种。

根据会计处理的不同,商业返利可具体描述为:

1、达到规定数量赠实物的形式。例如:在一个月内,销售电磁炉30台,赠配套橱具10套;

2、直接返还货款的形式。例如:读者来信中,让利2.1万元若直接以现金或银行存款返还百货公司,即为直接返还货款;

3、冲抵货款的形式。例如:在一定时期(通常为一年)购买2万件,返利为进货金额的1%,购买至5万件返利为进货金额的1.5%,以此类推,返利直接在二次货款中扣减。

2、销售返利处理

据税法规定,销售货物并给购买方开具专用发票后,如发生退货或销售折让,对于购货方已付款或货款未付已作账务处理,发票联和抵扣联无法退还的情况下,购货方必须取得当地税务机关开具的“进货退出或索取折让证明单”送交销货方,作为销货方开具红字专用发票的合法依据,并开具红字专用发票。

扩展文件;

3.销售折让的钱应计入什么科目

销售折让是指企业因售出商品质量不符合要求等原因而在售价上给予的减让。销售折让如发生在确认销售收入前,则应在确认销售收入时直接按扣除销售折让后的金额确认。已确认销售收入的售出商品发生折让,且不属于资产负债表日后事项的,应在发生时冲减当期销售商品收入。

原来的你作的分录如果是:

借:应收账款5050

贷:主营业务收入4316.24

应交税金-应交增值税(销项税额)733.76

再作分录:

借:应收账款-50

货:主营业务收入-42.74

应交税金-应交增值税(销项税额)-7.26

借:银行存款5000

贷:应收账款5000

4.销售折让会计分录

据税法规定,销售货物并给购买方开具专用发票后,如发生退货或销售折让,对于购货方已付款或货款未付已作账务处理,发票联和抵扣联无法退还的情况下,购货方必须取得当地税务机关开具的“进货退出或索取折让证明单”送交销货方,作为销货方开具红字专用发票的合法依据,并开具红字专用发票。

1.达到规定数量赠实物 销售返利如采用返回所销售商品方式的,根据税法的规定,应视作销售处理,并计缴增值税。 支付销售返利方: 借:营业费用 贷:库存商品 应交税金——应交增值税(销项税额) 期末对于捐赠的商品进行纳税调整。

收到销售返利方: 收到实物销售返利方冲减有关存货成本,并要计缴增值税。需分两种情况处理: (1)若供货方开具增值税专用发票,则: 借:库存商品 应交税金——应交增值税(销项税额) 贷:主营业务成本 (2)若不开具增值税专用发票,则: 借:库存商品 贷:主营业务成本 2.直接返还货款 支付销售返利方: 销售返利如采用支付货币资金形式的,支付销售返利方,根据取得的“进货退出或索取折让证明单”作为费用处理。

借:营业费用 贷:银行存款等 但是在实务操作中,对于这种返利方式会计处理方法各异,有的会计人员做如下处理: 借:主营业务收入 贷:银行存款 因为现金返利是在购货日后发生的,无法注明在同一张增值税专用发票上。因此,返利不能冲减增值税,只能冲减主营业务收入。

收到销售返利方: 收到销售返利方,冲减销售成本,如果对方开具红字发票时,应将进项税金转出。 借:银行存款 贷:主营业务成本 应交税金——应交增值税(进项税额转出) 3.冲抵货款的形式。

国税发[2004]136号文件规定,对商业企业向供货方收取的与商品销售量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税金,不征收营业税。会计上应按销售折让处理。

按税法规定,如果销售额和折扣额在同一张发票上分别注明,销售方可按折扣后的余额作为销售额计算增值税,如果将折扣额另开发票,不论其在财务上如何处理,均不得从销售额中减除折扣,而购买方应按折扣后的余额计算进项税额。 销售返利如采用在销售发票直接扣减方式,性质上类同销售折让,其会计处理与一般商品折让购销的会计处理一样。

支付销售返利方收入按照扣减销售返利后的净额计入销售收入;收到销售返利方成本按照扣减销售返利后净额计入采购成本。 如果将返利额另开发票,对于直接冲抵货款的形式来兑现的返利,在开具发票后发生的返还费用,或者需要在期后才能明确返利额,销售方据购买方主管税务机关出具的“进货退出或索取折让证明单”开出红字发票冲销收入,并相应冲减销项税额。

支付销售返利方: 支付返利方凭进货退出或索取折让证明单,开具红字折让增值税发票。 借:主营业务收入 应交税金——应交增值税(销项税额) 贷:银行存款 收到销售返利方: 收到返利方,持通过税务局认证的红字折让增值税发票,抵减进项税额。

借:银行存款 应交税金——应交增值税(进项税额转出)(红字) 贷:其他业务收入(或库存商品)。

5.销售折让的钱应计入什么科目

销售折让是指企业因售出商品质量不符合要求等原因而在售价上给予的减让。

销售折让如发生在确认销售收入前,则应在确认销售收入时直接按扣除销售折让后的金额确认。已确认销售收入的售出商品发生折让,且不属于资产负债表日后事项的,应在发生时冲减当期销售商品收入。

原来的你作的分录如果是:借:应收账款5050 贷:主营业务收入4316.24 应交税金-应交增值税(销项税额)733.76再作分录:借:应收账款-50 货:主营业务收入-42.74 应交税金-应交增值税(销项税额)-7.26借:银行存款5000 贷:应收账款5000。

6.销售折让的分录应该如何出

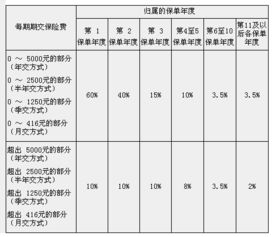

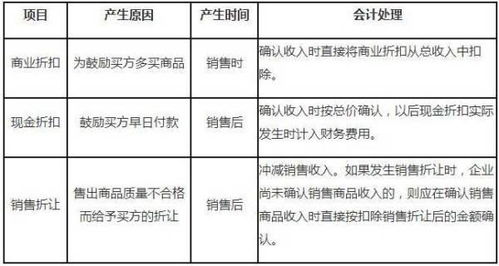

2.销售商品涉及现金折扣、商业折扣、销售折让的处理 企业销售商品有时也会遇到现金折扣、商业折扣、销售折让等问题,应当分别不同情况进行处理: (1)现金折扣,是指债权人为鼓励债务人在规定的期限内付款而向债务人提供的债务扣除。

企业销售商品涉及现金折扣的,应当按照扣除现金折扣前的金额确定销售商品收入金额。现金折扣在实际发生时计入财务费用。

(2)商业折扣,是指企业为促进商品销售而在商品标价上给予的价格扣除。企业销售商品涉及商业折扣的,应当按照扣除商业折扣后的金额确定销售商品收入金额。

(3)销售折让,是指企业因售出商品的质量不合格等原因而在售价上给予的减让。对于销售折让,企业应分别不同情况进行处理:①已确认收入的售出商品发生销售折让的,通常应当在发生时冲减当期销售商品收入;②已确认收入的销售折让属于资产负债表日后事项的,应当按照有关资产负债表日后事项的相关规定进行处理。

【例12—8】[white9] 甲公司在20*7年7月1日向乙公司销售一批商品,开出的增值税专用发票上注明的销售价款为20 000元,增值税税额为3 400元。为及早收回货款,甲公司和乙公司约定的现金折扣条件为:2/10,1/20,n/30[white10] 。

假定计算现金折扣时不考虑增值税额。甲公司的账务处理如下: (1)7月1日销售实现时,按销售总价确认收入: 借:应收账款 23 400 贷:主营业务收入 20 000 应交税费——应交增值税(销项税额) 3 400 (2)如果乙公司在7月9日付清货款,则按销售总价20 000元的2%享受现金折扣400(20 000*2%)元,实际付款23 000(23 400-400)元。

借:银行存款 23 000 财务费用 400 贷:应收账款 23 400 (3)如果乙公司在7月18日付清货款,则按销售总价20 000元的1%享受现金折扣200(20 000*1%)元,实际付款23 200(23 400-200)元: 借:银行存款 23 200 财务费用 200 贷:应收账款 23 400 (4)如果乙公司在7月底才付清货款,则按全额付款: 借:银行存款 23 400 贷:应收账款 23 400 【例12—9】[white11] 甲公司向乙公司销售一批商品,开出的增值税专用发票上注明的销售价款为800 000元,增值税额为136 000元。乙公司在验收过程中发现商品质量不合格,要求在价格上给予5%的折让。

假定甲公司已确认销售收入,款项尚未收到,发生的销售折让允许扣减当期增值税额。甲公司的账务处理如下: (1)销售实现时: 借:应收账款 936 000 贷:主营业务收入 800 000 应交税费——应交增值税(销项税额) 136 000 (2)发生销售折让时: 借:主营业务收入 40 000 应交税费——应交增值税(销项税额) 6 800 贷:应收账款 46 800 (3)实际收到款项时: 借:银行存款 889 200 贷:应收账款 889 200。

7.销售折让的分录应该如何出

题主您好,之了为您解答销售折让销售折让是企业因售出商品质量不符合要求等原因而在售价上给予的减让。

分两种情况进行处理(不考虑资产负债表日后事项):①销售折让如果发生在确认销售收入之前,则应在确认销售收入时直接按扣除销售折让后的金额确认。借:银行存款等贷:主营业务收入【扣除折让后的净额】应交税费—应交增值税(销项税额)同时:借:主营业务成本贷:库存商品【注意】商品已发出不满足收入确认条件的,应当将库存商品结转至“发出商品”科目中。

②企业已经确认销售商品收入发生销售折让,且不属于资产负债表日后事项的,应在发生时冲减当期的销售商品收入,如按规定允许扣减增值税税额的,还应冲减已确认的增值税销项税额。借:主营业务收入【已确认的收入*折让比例】应交税费—应交增值税(销项税额)【允许扣减时:销项税额*折让比例】贷:银行存款等举例说明:甲公司销售一批商品给乙公司,开出专用发票注明的价款100万元,增值税16万元。

该批商品成本为80万元。乙公司收到商品后发现质量不符合要求,要求甲公司在价格上给予5% 的折让。

乙公司提出的要求符合合同规定,甲公司统一并办妥了相关手续,向乙公司开具了红字专用发票。(1)假定此前甲公司已经确认了销售收入实现销售时:借:应收账款 116贷:主营业务收入 100应交税费-应交增值税(销项税额)16借:主营业务成本 80贷:库存商品 80发生销售折让时:借:主营业务收入 5应交税费-应交增值税(销项税额)0.8贷:应收账款 5.8实际收到货款时:借:银行存款 110.2贷:应收账款 110.2(2)假定此前甲公司未确认销售收入发出商品时(假定满足纳税义务):借:发出商品 80贷:库存商品 80借:应收账款 16贷:应交税费-应交增值税(销项税额)16发生销售折让时:借:应收账款 94.2应交税费-应交增值税(销项税额)0.8贷:主营业务收入 95结转成本:借:主营业务成本 80贷:发出商品 80商业折扣希望能够帮助您,我是之了,您的会计挚友!望采纳!免费领取2019初级会计全套课程,欢迎一起探讨会计问题,不定期分享干货哦~。

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:4.001秒