税控盘费280计入(一般纳税人的280元的税控盘维护费怎么做账)

1.一般纳税人的280元的税控盘维护费怎么做账

借:管理费用 280

贷:库存现金 280

全额抵减增值税时

借:应交税费--应交增值税(减免税款) 280

贷: 管理费用 280

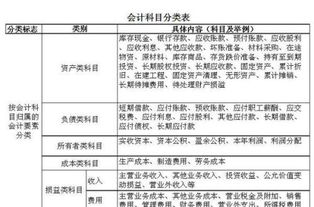

企业应通过“管理费用”科目,核算管理费用的发生和结转情况。该科目借方登记企业发生的各项管理费用,贷方登记期末转入“本年利润”科目的管理费用,结转后该科目应无余额。该科目按管理费用的费用项目进行明细核算。

增值税一般纳税人初次购买增值税税控系统专用设备支付的费用以及缴纳的技术维护费允许在增值税应纳税额中全额抵减的,应在“应交税费—— 应交增值税”科目下增设“减免税款”专栏,用于记录该企业按规定抵减的增值税应纳税额。

扩展资料

根据《中华人民共和国增值税暂行条例》第四条 纳税人销售货物或者提供应税劳务(以下简称销售货物或者应税劳务),应纳税额为当期销项税额抵扣当期进项税额后的余额。应纳税额计算公式:

应纳税额=当期销项税额-当期进项税额

当期销项税额小于当期进项税额不足抵扣时,其不足部分可以结转下期继续抵扣。

因此,附加税费按应交增值税额计算;附加税费是抵扣后的应交增值税作为计税依据的。

应交增值税=增值税销项税额-增值税进项税额

参考资料:百度百科 - 管理费用

百度百科 - 中华人民共和国增值税暂行条例

2.一般纳税人,税控服务费280元的会计分录该怎么做

借:管理费用-办公费

贷:银行存款(或现金)

借:应交税费-应交增值税(减免税款)

贷:管理费用-办公费

扩展资料

企业每年购入的税控设备和税控技术服务费可以全额抵扣,很多企业财务人员知道此项规定,可小伙伴们对于此项政策的会计处理却理解的比较混乱,下面我就给小伙伴们普及下税控设备和税控技术服务费财务处理和申报方式。

按税法有关规定,增值税一般纳税人初次购买增值税税控系统专用设备支付的费用以及缴纳的技术维护费允许在增值税应纳税额中全额抵减的,应在“应交税费——应交增值税”科目下增设“减免税款”专栏,用于记录该企业按规定抵减的增值税应纳税额。

参考资料:增值税抵扣 百度百科

3.一般纳税人的280元的税控盘维护费怎么做账

借:管理费用-办公费

贷:银行存款(或现金)

借:应交税费-应交增值税(减免税款)

贷:管理费用-办公费

管理费用属于期间费用,在发生的当期就计入当期的损失或是利益。

企业应通过“管理费用”科目,核算管理费用的发生和结转情况。该科目借方登记企业发生的各项管理费用,贷方登记期末转入“本年利润”科目的管理费用,结转后该科目应无余额。该科目按管理费用的费用项目进行明细核算。

扩展资料

费用审查类别

1.无形资产摊销的审查

主要包括:无形资产的估价是否真实、合理;无形资产的摊销期限是否合理,注意查明无形资产仍可长期使用而其价值已全部摊销,或者无形资产的使用期限已到,而其价值尚未摊销完毕的情况,这可通过查阅无形资产摊销明细账查明;有无将无形资产摊销列入固定资产折旧的错误处理。

2.土地使用费的审查

主要包括:根据有关规定,核实列支的土地使用费是否真实、正确;有无将上年度或下年度的土地使用费列作当年费用;对未办理土地使用证书或虽已办理了证书,但当年未支付土地使用费的,应查明其是否按规定预提了土地使用费,并计入当年损益。

参考资料来源:百度百科-管理费用

4.请问支付税控盘款200和税控盘技术维护费280,怎么做账务处理

支付税控盘款200和税控服务费280元是可以全额抵扣的,所以分录为:

借:管理费用-办公费 480

贷:银行存款(或现金) 480

抵税时,

借:应交税费——应交增值税(减免税额) 480

贷:管理费用——办公费 480

值得注意的是,该笔费用一般情况下不超过一年才可以抵税,即支付当年有增值税销项才可以抵,当看到没有销项就不可以抵,具体年限看各地税务局规定。

扩展资料:

财政部、国家税务总局二〇一二年二月七日发布了《关于增值税税控系统专用设备和技术维护费用抵减增值税税额有关政策的通知》。

其中第一条规定:增值税纳税人2011年12月1日(含,下同)以后初次购买增值税税控系统专用设备(包括分开票机)支付的费用,可凭购买增值税税控系统专用设备取得的增值税专用发票,在增值税应纳税额中全额抵减(抵减额为价税合计额),不足抵减的可结转下期继续抵减。

根据该文件规定,首次购买税控设备的以及每一年支付的技术维护费允许全额抵税。

参考资料:国家税务总局-财税[2012]15号

5.小规模购买的金税盘(含税价格为200)和技术维护费(含税价格为

具体会计分录如下:

1、初次购买时,假设金税盘含税价200元,维护费280元

会计分录为借方:管理费用-办公费 480,贷方:银行存款 480

2、转入抵扣进项税时

会计分录为借方:应交税费-应交增值税 480 借方:管理费用-办公费(红字)480。

若该小规模纳税人为第二次购买金税盘和维护费,则会计分录直接取上述第一条所示即可。

扩展资料:

根据《财政部、国家税务总局关于增值税税控系统专用设备和技术维护费用抵减增值税税额有关政策的通知》(财税[2012]15号)规定:

增值税纳税人2011年12月1日(含)以后初次购买增值税税控系统专用设备支付的费用,可凭购买增值税税控系统专用设备取得的增值税专用发票,在增值税应纳税额中全额抵减(抵减额为价税合计额),不足抵减的可结转下期继续抵减。

一般纳税人需要在应交税费-增值税下设三级明细科目,减免税款,即“应交税费-增值税-减免税款”来进行递减税额的核算。

参考资料:国家税务总局-官网-财政部 国家税务总局关于增值税税控系统专用设备和技术维护费用抵减增值税税额有关政策的通知

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:3.039秒