单位代扣个人所得税(代缴个人所得税会计分录如何做?)

1.代缴个人所得税会计分录如何做?

1.应交税金应该是应交税费,个人所得税不在此例,所以凡是涉及到含有“应交税费”科目的分录都是错的。

2.你要理解代扣代缴的意思,本来正确的实务应该是这样的:

以4000元月薪为例,4000-3500=500*3%=15元,本来公司应该全额发放4000元,由职工自己去地税局缴纳15元的个人所得税,而为了从根源上控制个税的缴纳程度,由发放单位代扣代缴,因此,这个业务不会导致企业的利润发生变化,也就是说,这就是一个往来科目。

所以,分录应该使用“其他应收款-个人所得税”

3.那么分录就好办了

发放工资时计提:

借:应付职工薪酬 4000 (假设公司只有上面那个月薪4000的哥们,发工资时部分打卡,部分拿钱)

贷:银行存款-XX支行 3085

现金 900

其他应收款-个人所得税 15

完税时: 借:其他应收款-个人所得税 15

贷:银行存款-XX支行 15

4.其他:同理,代扣个人五大保险也是如上所述,在此基础上,现金流科目,凡涉及个税及个人保险的部分,就是“支付给职工以及为职工支付的现金”

2.企业代扣代缴个税怎么做会计分录

代扣代缴个人所得税的会计分录:

借:应交税费---应交个人所得税

贷: 银行存款

然后扣回代扣代缴的个人所得税会计分录:

借:其他应收款---代扣代缴个人所得税

贷:应交税费---应交个人所得税

扣缴义务人在代扣税款时,必须向纳税人开具税务机关统一印制的代扣代收税款凭证,并详细注明纳税人姓名、工作单位、家庭住址和居民身份证或护照号码等个人情况。纳税人为持有完税依据而向扣缴义务人索取代扣代收税款凭证的,扣缴义务人不得拒绝。

扣缴义务人依法履行代扣代缴税款义务时,纳税人不得拒绝。纳税人拒绝的,扣缴义务人应及时报告税务机关处理,并暂时停止支付其应纳税所得。否则,纳税人应缴纳的税款由扣缴义务人负担。

扩展资料:

现在法定扣缴的只有个人所得税,以所得人为纳税义务人,以支付单位或个人为扣缴义务人。一般理解是指单位发放的工资薪金所得。

其他的都是根据税务部门的实际需要,对零星、难于控管的税源进行委托代扣代缴,如农村个体税收、集贸市场、私房出租等。委托代扣代缴一般事先经过税务部门确认,并签订代征协议后才能实施代征。

扣缴流程

公司付给的私人劳务费不在代扣范围中,因为还涉及到征收营业税问题,所以应由个人凭个人身份证、公司支付证明(加盖公章)到税务局申请开具劳务发票并缴纳税款(8%左右),公司凭对方的发票支付并在税前列支。没有发票不能税前列支。

参考资料来源:

3.请问代扣代缴职工个人所得税该怎么做分录?

一、企业代扣职工个人所得税时,会计分录为:

借:应付职工薪酬

贷:应交税费-应交个人所得税等

二、企业代缴职工个人所得税时,会计分录为:

借:应交税费-应交个人所得税

贷:银行存款

企业作为个人所得税的扣缴义务人,应按规定扣缴该职工应缴纳的个人所得税。代扣个人所得税时,借记应付工资帐户,贷记应交税金-代扣代缴个人所得税帐户。

扩展资料:

注意事项:

扣缴义务人应主动向税务机关申领代扣代收税款凭证,据以向纳税人扣税。非正式扣税凭证,纳税人可以拒收。

扣缴义务人每月所扣的税款,应当在次月7日内缴入国库,并向主管税务机关报送扣缴个人所得税报告表、代扣代收税款凭证和包括每一纳税人姓名、单位、职务、收入、税款等内容的支付个人收入明细表,以及税务机关要求报送的其他有关资料。

参考资料来源:搜狗百科-个人所得税代扣代缴暂行办法

4.代扣代缴个人所得税会计分录

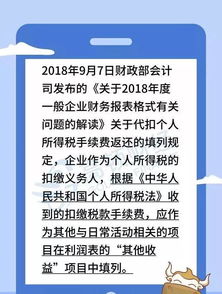

代扣代缴个人所得税,涉及到从计提开始到实际缴纳,具体会计分录如下: 一、工资表计提未发放时 借:管理费用/销售费用/制造费用/生产成本 贷:应付职工薪酬-工资 二、发放时,代扣代缴个人所得税 借:应付职工薪酬-工资 贷:应交税费-应交个人所得税 库存现金/银行存款 三、向税局缴纳个人所得税时 借:应交税费-应交个人所得税 贷:银行存款 扩展资料: 个人所得税的改革 1、2018年8月31日,关于修改个人所得税法的决定经十三届全国人大常委会第五次会议表决通过。

2、起征点确定为每月5000元。新个税法规定:居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

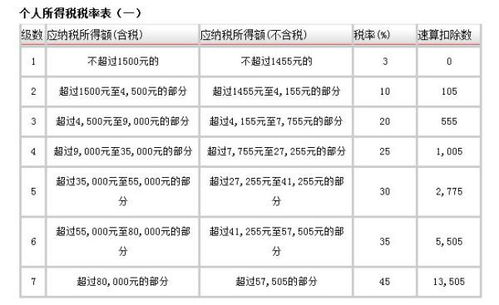

3、减税向中低收入倾斜。新个税法规定,历经此次修法,个税的部分税率级距进一步优化调整,扩大3%、10%、20%三档低税率的级距,缩小25%税率的级距,30%、35%、45%三档较高税率级距不变。

4、多项支出可抵税。 今后计算个税,在扣除基本减除费用标准和“三险一金”等专项扣除外,还增加了专项附加扣除项目。

新个税法规定:专项附加扣除,包括子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等支出,具体范围、标准和实施步骤由国务院确定,并报全国人大常委会备案。 5、新个税法于2019年1月1日起施行,2018年10月1日起施行最新起征点和税率。

新个税法规定,自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用五千元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照个人所得税税率表(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用。 6、2019年2月16日,国家税务总局相关部门回应新个人所得税法实施后纳税记录有关问题,个税零申报并不影响纳税记录连续性。

参考资料:百度百科-个人所得税法。

5.企业代扣代缴个人所得税怎么做会计分录

具体会计分录如下:

一、工资计提时:

借:管理费用/销售费用/开发成本(等)

贷:应付职工薪酬

二、发放时,代扣代缴个人所得税:

借:应付职工薪酬

贷:应交税费-应交个人所得税(代扣工资个人所得税)

库存现金/银行存款(此时职工到手的就是已经扣除个税的工资了)

三、缴纳个人所得税时:

借:应交税费-应交个人所得税(代扣工资个人所得税)

贷:银行存款

扩展资料:

扣缴义务人向个人支付下列所得,应代扣代缴个人所得税:

(一)工资、薪金所得;

(二)对企事业单位的承包经营、承租经营所得;

(三)劳务报酬所得;

(四)稿酬所得;

(五)特许权使用费所得;

(六)利息、股息、红利所得;

(七)财产租赁所得;

(八)财产转让所得;

(九)偶然所得;

(十)经国务院财政部门确定征税的其他所得。

参考资料:个人所得税代扣代缴暂行办法-百度百科

相关推荐

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:2.932秒