税金及附加是什么("税金及附加"核算哪些内容?)

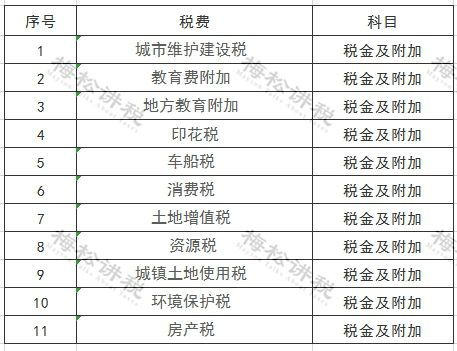

1."税金及附加"会计科目核算哪些内容?

1、消费税、城市维护建设税、资源税、教育费附加及房产税、土地使用税、车船使用税、印花税等相关税费。特别提醒:以前房产税、车船税、土地使用税、印花税在“管理费用”等科目核算,不在“税金及附加”科目核算。

2、全面试行营业税改征增值税后,没有了营业税,也就没有营业税的核算了,所以“营业税金及附加”科目名称调整为“税金及附加”科目。

3、企业收到返还的消费税等原记入本科目的各种税金,应按实际收到的金额借记银行存款科目,贷记本科目。

4、“税金及附加”科目核算内容:消费税、城建税、资源税、教育费附加及房产税、土地使用税、车船税、印花税等相关税费,有一个“等”字,如房地产企业销售开发产品应纳的土地增值税也在此科目中核算。

2.主营业务税金及附加属于什么科目??

“主营业务税金及附加”帐户属于损益类帐户,用来核算企业日常主要经营活动应负担的税金及附加,包括营业税、消费税、城市维护建设税、资源税、土地增值税和教育费附加及地方教育费附加等。

营业税金及附加的科目用法

一、本科目核算企业经营活动发生的营业税、消费税、城市维护建设税、资源税和教育费附加等相关税费。房产税、车船使用税、土地使用税、印花税在“管理费用”等科目核算,不在本科目核算。

二、企业按规定计算确定的与经营活动相关的税费,借记本科目,贷记“应交税费”等科目。企业收到的返还的消费税、营业税等原记入本科目的各种税金,应按实际收到的金额,借记“银行存款”科目,贷记本科目。

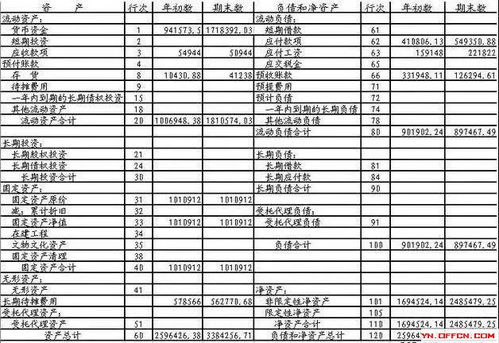

三、期末,应将本科目余额转入“本年利润”科目,结转后本科目应无余额。由于分期收款销售商品核算方法与以前不同,新增加科目“长期应收款” 。

营业税金及附加的核算

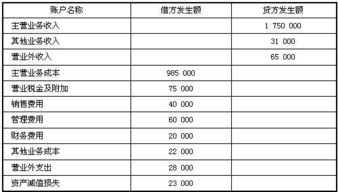

营业税金及附加应通过“营业税金及附加”科目核算。该科目核算企业与营业收入有关的,应由各项经营业务负担的税金及附加。企业的营业税金及附加应按月计算,月份终了,企业按规定计算出应由各种营业收入负担的营业税,城市维护建设税及教育费附加,借记本科目,贷记“应交税金”、“其他应交款”等科目。期末应将本科目余额转入“本年利润”科目,结转后本科目无余额。

营业税金及附加的类别

由各项经营业务负担税金及附加,包括营业税、城市维护建设税及教育费附加。

1.营业税

营业税是以营业收入额为课税对象的一个税种。旅游、饮食服务企业从事生产、零售、服务的单位和个人,为营业税的纳税义务人(课税主体,以下简称纳税人)。纳税人只要取得营业收入,不论有无盈利都必须照章纳税。营业税是一种价内税,一般不会导致纳税人亏损。饭店、宾馆、旅店、酒楼、餐馆、理发、浴池、照相、洗染、修理等企业应按营业收入的一定比例计算交纳营业税;旅行社应按营业收入净额(营业收入扣除代收代付房费、餐费、交通费等费用),计算缴纳营业税。应交纳的营业税=营业收入额*适用税率。

2.城市维护建设税

这是根据应交纳的营业税税金总额,按税法规定的税率计算缴纳的一种地方税。它用于维护城市建设。应交纳城市维护建设税=营业税金总额X适用税率。

3.教育费附加

这是根据应交纳营业税税金总额,按规定比例计算交纳的一种地方附加费。应交纳教育费附加=营业税金总额*适用税率。

3.“主营业务税金及附加”科目核算内容包括哪些,如何进行账务处理

“主营业务税金及附加”科目核算小企业日常主要经营活动应负担的税金及附加,包括营业税、消费税、城市维护建设税、资源税、土地增值税和教育费附加等。

小企业计算出应由日常销售业务负担的税金及附加时,借记“主营业务税金及附加”科目,贷记“应交税金”、“其他应交款”等科目。

小企业收到因多计等原因退回的消费税、营业税等原记入“主营业务税金及附加”科目的各种税金,应于收到时冲减当期的营业税金及附加,借记“银行存款”科目,贷记“主营业务税金及附加”科目。

期末,为了正确计算当期损益,应将“主营业务税金及附加”科目的余额转入“本年利润”科目,结转后“主营业务税金及附加”科目应无余额。

4.新会计准则税金及附加是指什么

(财会〔2016〕22号)《增值税会计处理规定》中的规定:

第二、(二)、3点:全面试行营业税改征增值税后,“营业税金及附加”科目名称调整为“税金及附加”科目,该科目核算企业经营活动发生的消费税、城市维护建设税、资源税、教育费附加及房产税、土地使用税、车船使用税、印花税等相关税费;利润表中的“营业税金及附加”项目调整为“税金及附加”项目。第四 附则、本规定自发布之日起施行,国家统一的会计制度中相关规定与本规定不一致的,应按本规定执行。2016年5月1日至本规定施行之间发生的交易由于本规定而影响资产、负债等金额的,应按本规定调整。

5.主营业务税金及附加这个科目包括哪些明细呢

主营业务税金及附加核算企业经营活动发生的营业税、消费税、城市维护建设税、资源税和教育费附加等相关税费。

房产税、车船使用税、土地使用税、印花税在“管理费用”科目核算,不在本科目核算,但与投资性房地产相关的房产税、土地使用税在本科目核算。

主营业务税金及附加后面不跟明细科目, 该科目应按主营业务税金及附加的种类设置三栏式明细账,若企业主营业务税金及附加种类不多也可设置多栏式明细账,并按主营业务税金及附加的种类设置专栏进行明细分类核算。

6.什么叫应交税金及附加,它主要包含什么内容

没有“应交税金及附加”科目,应该是“营业税金及附加”科目

2006年新的会计准则中,将“主营业务税金及附加”,更改为“营业税金及附加”。

营业税金及附加,是指企业经营活动应负担的相关税费,包括营业税、消费税、城市维护建设税、资源税和教育费附加等。

一、“营业税金及附加”科目核算企业经营活动发生的营业税、消费税、城市维护建设税、资源税和教育费附加等相关税费。房产税、车船使用税、土地使用税、印花税在“管理费用”科目核算,但与投资性房地产相关的房产税、土地使用税在本科目核算。

二、企业按规定计算确定的与经营活动相关的税费,借记“营业税金及附加”科目,贷记“应交税费”科目。

三、期末,应将本科目余额转入“本年利润”科目,结转后“营业税金及附加”科目无余额

相关推荐

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:2.770秒