公司开办费记到哪个(开办费属于什么)

1.开办费属于什么会计科目

开办费属于费用类科目。

新会计准则规定非常明确,计入“管理费用”。《企业会计准则指南》——附录:会计科目和主要账务处理:管理费用——本科目核算企业为组织和管理企业生产经营所发生的管理费用,包括企业在筹建期间内发生的开办费。新准则已不将开办费作为资产处理,而是计入当期损益。

税务规定:一、国税函[2010]79号第七条:企业自开始生产经营的年度,为开始计算企业损益的年度。企业从事生产经营之前进行筹办活动期间发生筹办费用支出,不得计算为当期的亏损,应按照国税函[2009]98号第九条规定执行。——企业筹办期不得计算为当期的亏损。二、国税函[2009]98号第九条:新税法中开(筹)办费未明确列作长期待摊费用,企业可以在开始经营之日的当年一次性扣除,也可以按照新税法有关长期待摊费用的处理规定处理,但一经选定,不得改变。——企业的筹办期在开始生产经营之日的当年一次性扣除,或按照长期待摊费用分期摊销。

因此,执行新会计准则的企业,开办费在财务上计入管理费用;税务上不得计算为当期的亏损,在企业开始经营之日的当年一次性扣除或分期摊销。

2.开办费发生时应计入哪个会计科目

《企业会计准则》规定开办费列入“管理费用”科目中。在《企业会计准则——应用指南》附录“会计科目与主要账务处理”(财会[2006]18号)中,从有关“管理费用”科目的核算内容及主要账务处理可以看出,开办费在会计处理上可以不再作为“长期待摊费用”或“递延资产”,而是直接将其费用化,统一在“管理费用”会计科目核算,在企业开业的当月一次性计入“管理费用”。同时还统一了开办费的核算范围。即:企业在筹建期发生的费用,包括人员工资、办公费、培训费、差旅费、印刷费、注册登记费,以及不计入固定资产和无形资产成本的汇兑损益和利息等支出。

企业在实际操作中,要注意筹建期间发生的费用不能全部纳入开办费的范畴。其中不能计入开办费的支出包括:

1. 取得各项资产所发生的费用,购建固定资产和无形资产所支付的运输费、安装费、保险费和购建时发生的职工薪酬

2. 按照规定应由投资各方负担的费用,如投资各方为筹建企业进行调查时发生的差旅费、咨询费、招待费等支出;

3. 为培训职工而购建的固定资产、无形资产等支出;

4. 投资方因投入资本自行筹措款项所支付的利息,不计入开办费,应由出资方自行负担;

5. 以外币现金存入银行而支付的手续费,该费用应由投资者负担。

3.开办费属于什么会计科目

开办费属于费用类科目。

新会计准则规定非常明确,计入“管理费用”。《企业会计准则指南》——附录:会计科目和主要账务处理:管理费用——本科目核算企业为组织和管理企业生产经营所发生的管理费用,包括企业在筹建期间内发生的开办费。

新准则已不将开办费作为资产处理,而是计入当期损益。税务规定:一、国税函[2010]79号第七条:企业自开始生产经营的年度,为开始计算企业损益的年度。

企业从事生产经营之前进行筹办活动期间发生筹办费用支出,不得计算为当期的亏损,应按照国税函[2009]98号第九条规定执行。——企业筹办期不得计算为当期的亏损。

二、国税函[2009]98号第九条:新税法中开(筹)办费未明确列作长期待摊费用,企业可以在开始经营之日的当年一次性扣除,也可以按照新税法有关长期待摊费用的处理规定处理,但一经选定,不得改变。——企业的筹办期在开始生产经营之日的当年一次性扣除,或按照长期待摊费用分期摊销。

因此,执行新会计准则的企业,开办费在财务上计入管理费用;税务上不得计算为当期的亏损,在企业开始经营之日的当年一次性扣除或分期摊销。

4.开办费属于哪个科目的?

开办费属于会计里的费用类科目。

开办费指企业在企业批准筹建之日起,到开始生产、经营(包括试生产、试营业)之日止的期间(即筹建期间)发生的费用支出。包括筹建期办公费、人员工资、培训费、印刷费、差旅费、注册登记费以及不计入固定资产和无形资产购建成本的汇兑损益和利息支出。

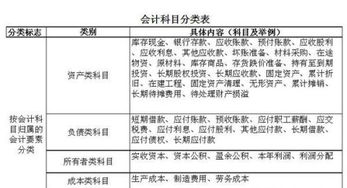

(一)会计科目表:

一、资产类:

101 库存现金。

102 银行存款。

109 其他货币资金。

111 短期投资。

113 应收帐款。

114 坏帐准备。

119 其他应收款。

121 原材料。

122 燃料。

124 低值易耗品。

126 物料用品。

128 库存商品。

131 待摊费用。

141 长期投资。

151 固定资产。

155 累计折旧。

156 固定资产清理。

159 在建工程。

161 无形资产。

171 递延资产。

181 待处理财产损溢。

二、负债类:

201 短期借款。

203 应付帐款。

209 其他应付款。

211 应付工资。

214 应付福利费。

221 应交税金。

223 应付利润。

229 其他应交款。

231 预提费用。

241 长期借款。

251 应付债券。

261 长期应付款。

三、所有者权益类:

301 实收资本。

311 资本公积。

313 盈余公积。

321 本年利润。

322 利润分配。

四、损益类:

501 营业收入。

502 营业成本。

503 营业费用。

504 营业税金及附加。

511 管理费用。

512 财务费用。

521 投资收益。

531 营业外收入。

532 营业外支出。

5.公司开办费应该计入哪个科目

关于开办费要计入“长期待摊费用---开办费”科目,按会计制度规定在开始生产经营的当月将“长期待摊费用---开办费”一次性转入当月损益,也就是全部转入到当月管理费用中去,这是会计制度的规定,但是按照税法规定开办费不能这样一次性记入当月损益,而要按照不低于5年的期限摊销,你就是全部转入到了开始经营的当月损益,到汇算清缴的时候税务机关也要给你的帐务做出调整,调增你的应纳税所得额。

这样的话你自己可以在年度所得税申报时自己先行调整,免的让税务局查出后还有一些不必要的麻烦,比如交税、罚款等。

6.请问新会计准则里开办费放在哪个会计科目

应该计入管理费用.管理费用在新会计准则里科目编号为6602.在《企业会计准则--应用指南2006》里,对管理费用这个科目讲解的第一条是这样说的:“一、本科目核算企业为组织和管理企业生产经营所发生的管理费用,包括企业在筹建期间内发生的开办费、董事会和行政管理部门在企业的经营管理中发生的或者应由企业统一负担的公司经费(包括行政管理部门职工工资及福利费、物料消耗、低值易耗品返销、办公费和差旅费等)、工会经费、董事会费(包括董事会成员津贴、会议费和差旅费等)。。”

由此可见,在新的会计准则里开办费是应放在管理费用这个科目里的。因为管理费用当月转入了本年利润,所以也就不需要摊销了。建议你可找上面说的这本书看一下,它对每一个会计科目都有讲解。顺祝你进步!

7.新办企业的开办费用应该进哪个会计科目

新办企业的开办费用应该进管理费用科目,最终计入当期损益。

开办费指企业在企业批准筹建之日起,到开始生产、经营(包括试生产、试营业)之日止的期间(即筹建期间)发生的费用支出。包括筹建期人员工资、办公费、培训费、差旅费、印刷费、注册登记费以及不计入固定资产和无形资产购建成本的汇兑损益和利息支出。

管理费用是指 企业行政管理部门 为组织和管理生产经营活动 而发生的各项费用。 管理费用属于期间费用,在发生的当期就计入当期的损失或是利益。

管理费用包括公司经费、职工教育经费、业务招待费、税金、技术转让费、无形资产摊销、咨询费、诉讼费、开办费摊销、上缴上级管理费、劳动保险费、待业保险费、董事会会费、财务报告审计费、筹建期间发生的开办费以及其他管理费用。

8.开办费怎么做账

一.开办费的列支范围:

1、筹建人员开支的费用

(1)筹建人员的劳务费用:具体包括筹办人员的工资奖金等工资性支出,以及应交纳的各种社会保险。在筹建期间发生的如医疗费等福利性费用,如果筹建期较短可据实列支,筹建期较长的,可按工资总额的14%计提职工福利费予以解决。

(2)差旅费:包括市内交通费和外埠差旅费。

(3)董事会费和联合委员会费

2、企业登记、公证的费用:主要包括登记费、验资费、税务登记费、公证费等。

3、筹措资本的费用:主要是指筹资支付的手续费以及不计入固定资产和无形资产的汇兑损益和利息等。

4、人员培训费:主要有以下二种情况

(1)引进设备和技术需要消化吸收,选派一些职工在筹建期间外出进修学习的费用。

(2)聘请专家进行技术指导和培训的劳务费及相关费用费用。

5、企业资产的摊销、报废和毁损

6、其他费用

(1)筹建期间发生的办公费、广告费、交际应酬费。

(2)印花税;

(3)经投资人确认由企业负担的进行可行性研究所发生的费用;

(4)其他与筹建有关的费用,例如资讯调查费、诉讼费、文件印刷费、通讯费以及庆典礼品费等支出。

二.开办费的摊销是一次性摊销,即在生产经营开始的当月一次性记入当期的管理费用。

三.根据新规定:

1.新准则下开办费在“管理费用”科目核算,且直接计入当期损益,不再是“长期待摊费用”或 “递延资产”;

2.新税法下对于开办费的税务处理与新会计准则一致,即企业当期一次性税前扣除开办费。

因此,在“开办费”的会计处理与税务处理不再分离,二者协调一致了。以后在开办费方面不存在会计与税务的差异,当然更不存在纳税调整了。

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:2.591秒