增值税例题(增值税的会计实务处理案例)

1.增值税的会计实务处理案例

1.购进

借:原材料

应交税费-应交增值税(进项税)

贷:银行存款或应付账款

2.销售:

借:应收账款

贷:主营业务收入

应交税费-应交增值税(销项税)

如果销项大于进项,做如下分录

3..1月末结转未交增值税:

借:应交税费-应交增值税(转出未交增值税)

贷:应交税费-未交增值税

借:主营业务税金及附加

贷:应交税费-城建税等

3.2如果进项大于销项(有些观点是不用做,但《注册会计师。会计2011》标准做法是如下分录)

借:应交税费-未交增值税

贷:应交税费-应交增值税(转出多交增值税)

4.下月交上月增值税(如有):

借:应交税费-未交增值税(等)

贷:银行存款

5、解释:无论是进项大于销项,还是销项大于进项,月末经会计处理后,应交税费-应交增值税二级科目余额为0,转到应交税费-未交增值税二级科目中。

2.初级会计实务习题 一职培训中心练习题一、甲企业为增值税一般纳税人

一、甲企业为增值税一般纳税人,增值税税率为17%。

2006年12 月31日,甲企业对应收账款进行减值测试。“应收账款”科目借方余额为500万元,根据客户的综合资信状况,确定计提坏账准备的比例为期末应收账款余额的5%。

2007年,甲企业发生如下相关业务: (1)1月,向丙公司赊销商品—批,按商品价目表标明的价格计算的金额为1000万元(不含增值税),由于是成批销售,甲企业给予丙公司10%的商业折扣。 (2)2月,一客户破产,根据清算程序,有应收账款40万元不能收回,确认为坏账。

(3)4月,收到乙企业的销货款500万元,存入银行。 (4)5月,收到2006年已转销为坏账的应收账款10万元,存入银行。

(5)12月5日,向丙公司销售商品一批,增值税专用发票上注明的售价为100万元,增值税额为17万元。 甲企业为了及早收回货款而在合同中规定的现金折扣条件为2/10-1/20-n/30。

假定现金折扣不考虑增值税。 (6)12月13日,收到当月5日销售给甲公司的商品款。

要求: (1)编制甲企业上述业务的会计分录。 (2)计算甲企业本期应计提的坏账准备并编制会计分录。

(“应交税费”科目要求写出明细科目和专栏名称,答案中的金额单位用万元表示) (1) 借:应收账款 1053 贷:主营业务收入 900 应交税费——应交增值税(销项税额) 153 (2)借:坏账准备 40 贷:应收账款 40 (3)借:银行存款 500 贷:应收账款 500 (4)借:应收账款 10 贷:坏账准备 10 借:银行存款 10 贷:应收账款 10 (5)借:应收账款 117 贷:主营业务收入 100 应交税费——应交增值税(销项税额) 17 (6)12月13日收到上笔销售款,未过10天,应给予2%的现金折旧 借:财务费用 2 (100*2%) 银行存款 115 贷:应收账款 117 期末应收账款余额为:500+1053-40-500+10-10+117-117=1013万元 期末“坏账准备”账户贷方余额应为:1013*5%=50。 65万元 期末未计提坏账准备时的余额为:500*5%-40+10=-5万元(即借方余额5万元) 故应作分录: 借:资产减值损失——计提的坏账准备 55。

65 贷:坏账准备 55。 65 二、甲企业为增值税一般纳税人,增值税税率为17%。

原材料采用实际成本核算,原材料发出采用月末一次加权平均法计价。运输费不考虑增值税。

2006年4月,与A材料相关的资料如下: (1)1日,“原材料—A材料”科目余额20 000元(共2 000公斤,其中含3月末验收入库但因发票账单未到而以2000元暂估入账的A材料200公斤)。 (2)5日,收到3月末以暂估价入库A材料的发票账单,货款1 800元,增值税额306 元,对方代垫运输费400元,全部款项已用转账支票付讫。

(3)8日,以汇兑结算方式购入A材料3000公斤,发票账单已收到,货款36000元, 增值税额6120元,运输费用1 000元。 材料尚未到达,款项已由银行存款支付。

(4)11日,收到8日采购的A材料,验收时发现只有2950公斤。经检查,短缺的50公斤确定为运输途中的合理损耗,A材料验收入库。

(5)18日,持银行汇票80000元购入A材料5000公斤,增值税专用发票上注明的货款为49500元,增值税额为8415元,另支付运输费用2000元,材料已验收入库,剩余票款退回并存入银行。 (6)21日,基本生产车间自制A材料50公斤验收入库,总成本为600元。

(7)30日,根据“发料凭证汇总表”的记录,4月份基本生产车间为生产产品领用A材料6000公斤,车间管理部门领用A材料1000公斤,企业管理部门领用A材料1000公斤。 要求: (1)计算甲企业4月份发出A材料的单位成本。

(2)根据上述资料,编制甲企业4月份与A材料有关的会计分录。 (“应交税费”科目要求写出明细科目和专栏名称,答案中的金额单位用元表示) (1) 红字冲销暂估入账的A材料200公斤 借:原材料——A材料 2000 贷:应付账款 2000 (2)收到A材料的发票账单 借:原材料 2200 应交税费——应交增值税(进项税额) 306 贷:银行存款 2506 (3) 以汇兑结算方式购入A材料3000公斤 借:在途物资 37000 应交税费——应交增值税(进项税额) 6120 贷:银行存款 43120 (4)A材料验收入库2950公斤 借:原材料——A材料 37000 贷:在途物资 37000 (5)持银行汇票80000元购入A材料5000公斤 借:原材料——A材料 51500 应交税费——应交增值税(进项税额) 8415 贷:其他货币资金——银行汇票 59915 将银行汇票剩余款项退回并存入银行: 借:银行存款 20085 贷:其他货币资金——银行汇票 20085 (6)基本生产车间自制A材料50公斤验收入库 借:原材料——A材料 600 贷:生产成本 600 (7)本月A材料的加权平均单价 =(期初结存实际成本+本月收入实际成本)÷(期初结存数量+本期收入数量) (20000-2000+2200+37000+51500+600)÷(2000-200+200+2950+5000+50) =109300÷10000=10。

93 4月份基本生产车间为生产产品领用A材料6000公斤,车间管理部门领用A材料1000公斤,企业管理部门领用A材料1000公斤。 借:生产成本 65580(6000*10。

93) 制造费用 10930 管理费用 10930 贷:原材料——A材料 87440 三、甲企业为增值税一般纳税人,增值税税率为17%。 原材料采用计划成本核算,运输费不考虑增值税。

乙材料单位计划成本100元。月初。

3.谁能帮我提供一套完整的增值税明细科目的说明及会计分录及汇总结转

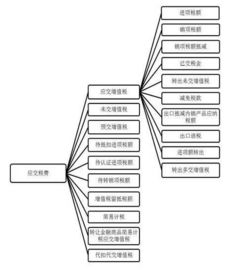

(一)应交增值税 小企业应在“应交增值税”明细账内,设置“进项税额”、“已交税金”、“减免税款”、“出口抵减内销产品应纳税额”、“转出未交增值税”、“销项税额”、“出口退税”、“进项税额转出”、“转出多交增值税”等专栏,并按规定进行核算。

小规模纳税人只需设置“应交增值税”明细科目,不需要在“应交增值税”明细科目中设置上述专栏。 本规定中以下各项除特别注明外,均指作为增值税一般纳税人的小企业的情况: 1。

国内采购的物资,应按专用发票上注明的增值税额,借记本科目(应交增值税——进项税额),按专用发票上记载的应当计入采购成本的金额,借记“材料”、“库存商品”等科目,按应付或实际支付的金额,贷记“应付账款”、“应付票据”、“银行存款”等科目。 购入物资发生的退货,作相反会计分录。

2。接受投资转入的物资,按专用发票上注明的增值税额,借记本科目(应交增值税——进项税额),按投资各方确定的价值,借记“材料”等科目,按其在注册资本中所占有的份额,贷记“实收资本”科目,按其差额,贷记“资本公积”科目。

3。接受应税劳务,按专用发票上注明的增值税额,借记本科目(应交增值税——进项税额),按专用发票上记载的应当计入加工、修理修配等物资成本的金额,借记“生产成本”、“委托加工物资”等科目,按应付或实际支付的金额,贷记“应付账款”、“银行存款”等科目。

4。进口物资,按海关提供的完税凭证上注明的增值税,借记本科目(应交增值税——进项税额),按进口物资应计入采购成本的金额,借记“材料”、“库存商品”等科目,按应付或实际支付的金额,贷记“应付账款”、“银行存款”等科目。

5。 购进免税农业产品,按购入农业产品的买价和规定的扣除率计算的进项税额,借记本科目(应交增值税——进项税额),按买价减去按规定计算的进项税额后的差额,借记“材料”、“库存商品”等科目,按应付或实际支付的价款,贷记“应付账款”、“银行存款”等科目。

6。小规模纳税人和购入物资及接受劳务直接用于非应税项目,或直接用于免税项目以及直接用于集体福利和个人消费的,其专用发票上注明的增值税额,计入购入物资及接受劳务的成本,不通过本科目(应交增值税——进项税额)核算。

7。销售物资或提供应税劳务(包括将自产、委托加工或购买的货物分配给股东等),按实现的营业收入和按规定收取的增值税额,借记“应收账款”、“应收票据”、“银行存款”、“应付利润”等科目,按专用发票上注明的增值税额,贷记本科目(应交增值税——销项税额),按实现的营业收入,贷记“主营业务收入”等科目。

发生的销售退回,作相反会计分录。 8。

有出口物资的企业,其出口退税按以下规定处理: (1)实行“免、抵、退”办法的生产性小企业,按规定计算的当期出口物资不予免征、抵扣和退税的税额,计入出口物资成本,借记“主营业务成本”科目,贷记本科目(应交增值税——进项税额转出)。 按规定计算的当期应予抵扣的税额,借记本科目(应交增值税——出口抵减内销产品应纳税额),贷记本科目(应交增值税——出口退税)。

因应抵扣的税额大于应纳税额而未全部抵扣,按规定应予退回的税款,借记“应收账款”科目,贷记本科目(应交增值税——出口退税);收到退回的税款,借记“银行存款”科目,贷记“应收账款”科目。 (2)未实行“免、抵、退”办法的小企业,物资出口销售时,按当期出口物资应收的款项及按规定计算的应收出口退税的合计金额,借记“应收账款”等科目,按规定计算的不予退回的税金,借记“主营业务成本”科目,按当期出口物资实现的营业收入,贷记“主营业务收入”科目,按规定计算的增值税,贷记本科目(应交增值税——销项税额)。

收到退回的税款,借记“银行存款”科目,贷记“应收账款”科目。 9。

企业将自产或委托加工的货物用于非应税项目、作为投资、集体福利消费、赠送他人等,应视同销售物资计算应交增值税,借记“在建工程”、“长期股权投资”、“应付福利费”、“营业外支出”等科目,贷记本科目(应交增值税——销项税额)。 10。

随同商品出售单独计价的包装物,按规定收取的增值税,借记“应收账款”等科目,贷记本科目(应交增值税——销项税额)。 11。

购进的物资、在产品、产成品发生非正常损失,以及购进物资改变用途等原因,其进项税额应相应转入有关科目,借记“管理费用”、“在建工程”、“应付福利费”等科目,贷记本科目(应交增值税——进项税额转出)。 12。

本月上交本月的应交增值税,借记本科目(应交增值税——已交税金),贷记“银行存款”科目。 13。

月度终了,将本月应交未交或多交的增值税额自本科目(应交增值税——转出未交增值税或转出多交增值税)转入本科目(未交增值税)。 结转后,本科目(应交增值税)明细科目的期末借方余额,反映尚未抵扣的增值税。

(二)未交增值税 月度终了,将本月应交未交增值税自本科目(应交增值税)明细科目转入本科目(未交增值税)明细科目,借记本科目(应交增。

4.关于分期收款销售商品的会计处理题有一题如下某公司为增值税一般纳

分期收款销售。

分期收款销售指商品已经交付,但货款分期收回的一种销售方式。 分期收款销售的特点是销售商品的价值较大;收款期较长,有的是几年,有的长达几十年;收取货款的风险较大。

因此,分期收款销售方式下,企业应按照合同约定的收款日期分期确认销售收入。 采用分期收款销售方式的企业,应设置"分期收款发出商品"科目,核算已经发出但尚未结转的商品成本。

企业在发出商品时,按商品的实际成本,借记"分期收款发出商品"科目,贷记"库存商品"科目;在每期销售实现时,应按本期应收的货款金额,借记"应收账款"、"银行存款"科目,按当期实现的销售收入,贷记"主营业务收入"科目,按增值税发票上注明的增值税金额,贷记"应交税金--应交增值税(销项税额)"科目。 同时按商品全部销售成本与全部销售收入的比率计算出本期应结转的销售成本,借记"主营业务成本 "科目,贷记"分期收款发出商品"科目。

例9:某企业2001年6月1日采用分期收款方式销售A商品一台,售价500000元,增值税率为17%,实际成本为300000元,合同约定款项分5年平均收回,每年的付款日期为当年6月1日,并在商品发出后先支付第一期货款。 每年收回货款500000÷5=100000元。

企业应作如下会计分录: ①发出商品时: 借:分期收款发出商品 300000 贷:库存商品 300000 ②每年6月1日: 借:应收账款(或银行存款) 117000 贷:主营业务收入 100000 应交税金--应交增值税(销项税额) 17000 ③同时结转商品成本=300000÷500000*100000=60000元 借:主营业务成本 60000 贷:分期收款发出商品 60000 。

5.增值税会计

1、根据开具的发票做帐时 借:银行存款 6000 贷:主营业务收入 5825.24(6000/1.03) 贷:应交税金--应交增值税 174.76(6000/1.03*3%) 2、还要做结转销售成本的分录 借:主营业务成本 贷:库存商品 3、月末,按照应交的增值税做提取税金附加分录 借:主营业务税金及附加 20.97 贷:应交税金--城建税 12.23 贷:其他应交款--教育费附加 5.24 贷:其他应交款--地方教育费附加 3.5 4、提取堤围费 借:管理费用--堤围费 5.83 贷:其他应交款--堤围费 5.83 5、月末在金蝶软件中点击结转损益, 到4月收到银行缴税凭证做 借:应交税金--应交增值税174.76 贷:银行存款 174.76。

6.增值税会计分录编制题

会计分录如下:

1、借:周转材料——低值易耗品(在库) 150000

贷:固定资产 150000

借:累计折旧 15000

贷:管理费用 15000

借:周转材料-低值易耗品(在用) 150000

贷:周转材料-低值易耗品(在库) 150000

借:管理费用 75000

贷:周转材料-低值易耗品(在库) 75000

2,借:以前年度损益调整 25

贷:累计摊销 25

借:应交税费-应交所得税 6.25

贷:以前年度损益调整 6.25

借:利润分配-未分配利润 18.75

贷:以前年度损益调整 18.75

借:盈余公积 1.875

贷:利润分配-未分配利润 1.875

3、借:以前年度损益调整 11000000

贷:库存商品 11000000

借:应交税费——应交所得税 2750000

贷:以前年度损益调整 2750000

借:利润分配-未分配利润 8250000

贷:以前年度损益调整 8250000

借:盈余公积 825000

贷:利润分配-未分配利润 825000

4、借:长期应收款 400

贷:主营业务收入 400

借:主营业务成本 200

贷:分期收款发出商品 200

7.增值税会计分录练习题

销售自行车

借:银行存款

贷:产品销售收入 (3000*220)/1.17

应交税金--销项税 (3000*220)/1.17*17%

零售

借:银行存款

贷:产品销售收入 100*234/1.17

应交税金-销项税 100*234/1.17*17%

购进零部件

借:原材料 17000

应交税金-进项税 17000*17%

贷:银行存款

支付动力费

借:制造费用 40000

应交税金-进项税 6800

贷:银行存款

设备

借:固定资产 200000

应交税金-进项税 34000(2009年1月1日以后可以抵扣)

贷:银行存款

奖励自行车

借:管理费用

贷:库存商品 成本价格

应交税金-销项税 (220+234)/2*10*17%

赠送自行车

借:营业外支出

贷:库存商品 成本价格

应交税金-销项税 (220+234)/2*20*17%

医务室用动力不得抵扣进项税

借:应付福利费

贷: 应交税金-进项税转出 5000*17%

非正常损失不得抵扣进项税

借:待处理财产损益

贷:原材料 8000

应交税金-进项税转出 8000*17%

增值税销项税=上面应交税金-销项税合计*(贷方)

进项税=上课应交税金--进项税合计 (借方)减最后了两个进项税转出业务的金额

应交增值税=销项税-进项税

要是看不明白我就把数给你填上去

8.会计分录 增值税问题

1,09年起,固定资产可以抵扣增值税,外购材料不用进项转出。

也就是你所理解的,09年前,用于固定资产建造的商品要交增值税,09年后就不要交。

在这里,会计做帐,应根据会计法,交税时按税法调整,也就是:

借:在建工程 10000

贷:原材料(工程物资)10000

增值税额不计入在建工程成本。

2,至于什么是增值税,你可以仔细看看百度百科:

相关推荐

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:4.717秒