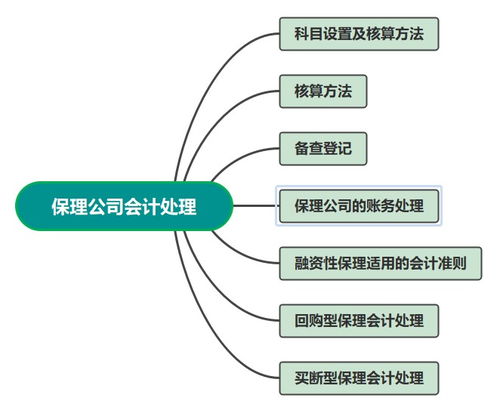

买断型保理(保理业务如何会计记账)

1.保理业务如何会计记账

(一)有追索权保理的账务处理

有追索权的保理相当于是将应收账款质押给了银行,从而获取融资。银行有追索权,因此企业并没有将相应的风险进行转移。

转让的时候

借:银行存款(按实际收到的款项)

财务费用(按办理保理业务时缴纳的手续费)

贷:短期借款

如果企业销售的这批货物发生了退回,则记

借:主营业务收入

财务费用

应交税费——应交增值税(销项税额)

贷:应收账款

到期时,如果购货商能完全支付掉货款,则

借:短期借款

贷:应收账款

若到期银行收不回货款,由于银行附有追索权,则企业就有义务偿还相应的费用。

借:短期借款

贷:银行存款

(二)无追索权保理的账务处理

无追索权相当于企业将应收账款进行了买断,企业应将所出售的应收债权予以转销,结转计提的相关坏账准备,确认预计可能发生的销售退回、销售折扣、现金折扣等,确认开展保理的损益。

转让时,

借:银行存款(实际收到的款项)

营业外支出

其他应收款(预计将发生的销售折扣和折让)

坏账准备(保理业务中应收债权已经提取的坏账准备)

财务费用(支付的保理手续费)

贷:应收账款

营业外收入

实际发生销售的退回和折让

借:主营业务收入

财务费用

应交税费——应交增值税(销项税额)

贷:其他应收款

(三)明保理和暗保理的会计处理与有追索权和无追索权保理的账务处理相同。

(四)融资保理是按照发票金额的80%获得银行的融资,余下的20%应收账款等到保理商向购货商全部收回应收账款以后,保理商再向供货商结清应收账款。它的会计处理是按照有追索权和无追索权的保理进行处理。

到期保理中供货商,企业只在到期后做相应的处理:

借:银行存款(实际收到的货币资金)

财务费用(实际收到的货币资金与应收账款价值的差额)、

坏账准备(已计提的坏账准备)

贷:应收账款(应收账款的账面价值)

2.保理业务如何记账?

由于企业参与了不同形式的保理业务,因此它所进行的账务处理也不同。

无论采用哪种方式进行保理业务的账务处理,企业都应当设置“库存现金”、“银行存款”、“应收账款”、“坏账准备”、“财务费用”、“管理费用”等账户。 (一)有追索权保理的账务处理 有追索权的保理相当于是将应收账款质押给了银行,从而获取融资。

银行有追索权,因此企业并没有将相应的风险进行转移。 转让的时候 借:银行存款(按实际收到的款项) 财务费用(按办理保理业务时缴纳的手续费) 贷:短期借款 如果企业销售的这批货物发生了退回,则记 借:主营业务收入 财务费用 应交税费——应交增值税(销项税额) 贷:应收账款 到期时,如果购货商能完全支付掉货款,则 借:短期借款 贷:应收账款 若到期银行收不回货款,由于银行附有追索权,则企业就有义务偿还相应的费用。

借:短期借款 贷:银行存款 (二)无追索权保理的账务处理 无追索权相当于企业将应收账款进行了买断,企业应将所出售的应收债权予以转销,结转计提的相关坏账准备,确认预计可能发生的销售退回、销售折扣、现金折扣等,确认开展保理的损益。 转让时, 借:银行存款(实际收到的款项) 营业外支出 其他应收款(预计将发生的销售折扣和折让) 坏账准备(保理业务中应收债权已经提取的坏账准备) 财务费用(支付的保理手续费) 贷:应收账款 营业外收入 实际发生销售的退回和折让 借:主营业务收入 财务费用 应交税费——应交增值税(销项税额) 贷:其他应收款 (三)明保理和暗保理的会计处理与有追索权和无追索权保理的账务处理相同。

(四)融资保理是按照发票金额的80%获得银行的融资,余下的20%应收账款等到保理商向购货商全部收回应收账款以后,保理商再向供货商结清应收账款。它的会计处理是按照有追索权和无追索权的保理进行处理。

到期保理中供货商,企业只在到期后做相应的处理: 借:银行存款(实际收到的货币资金) 财务费用(实际收到的货币资金与应收账款价值的差额)、坏账准备(已计提的坏账准备) 贷:应收账款(应收账款的账面价值)。

3.“期股买断”如何进行会计处理?

一、职工用现金购买企业资产的会计处理。

应借记“现金”科目,贷记“股本—个人股”科目。由于职工个人经济状况不等。

购买的股份也不等,因此,还必须按职工个人姓名及其购买股份的多少,登记“股本—个人股”明细账户,进行分户核算。同时,因职工购买的资产属于国家或集体所有,所以,企业还必须将收取的这部分资金及时上缴给资产管理部门。

即国有企业上缴给同级国有资产管理局,集体企业(包括乡镇企业)上缴给同级集体资产管理委员会,并作借记:“股本一国家股(或集体股)”科目,贷记:“银行存款(或现金)”科目的会计处理。对于上述事项,有的企业只要进行一次,有的企业则要进行两次或三次,其依据在于企业的改制方案。

二、企业职工分红的会计处理。按照规定:在“期股买断”模式下,职工在一定期限内分红的大部分所得必须继续用于购买企业资产。

其会计处理应是借记“应付股利”科目,贷记“股本—个人股”科目,并按个人所得股利,登记“股本——个人股”明细账户。与此同时,还必须作减少相应国家资产或集体资产的会计处理。

即借记“股本——国家股(或集体股)”科目,贷记“银行存款(或现金)”科目,并将这部分资金解缴给同级国有资产管理局或集体资产管理委员会。另一方面,对职工分红的小部分所得,作借记“应付股利”科目,贷记“现金”科目的会计处理。

上述职工分红的会计处理须在次年年初进行,一般重复1—2个年度,职工就能够达到控股地位,企业也就完成了“期股买断”模式下的全部会计处理事项。

4.什么是工行买断保理?

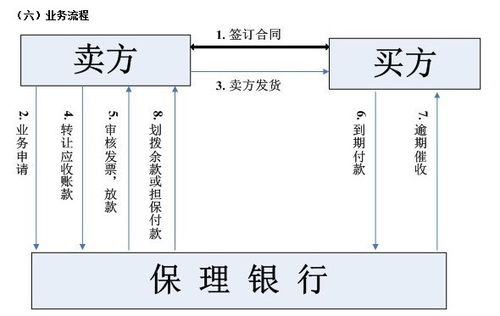

工商银行可根据出口商的需求,提供多种形式的出口保理产品,包括:买断型和非买断型、融资性和非融资性保理产品。

在非买断型保理业务项下,工行保证为出口商选择一信誉良好、操作规范的进口保理商。在买断型保理业务项下,若进口商和进口保理商都拒付,工行保证在应收账款到期后第90天支付全额保理款项。

在买断型项下,工行对应收帐款承担进口商信用担保责任,在进口商和进口保理商拒付的情况下工行须向出口商支付全额保理款项;在非买断型项下,工行对应收帐款不承担进口商信用担保责任,在进口商和进口保理商拒付的情况下,工行无须向出口商付款。

5.保理手续费应计入哪个科目

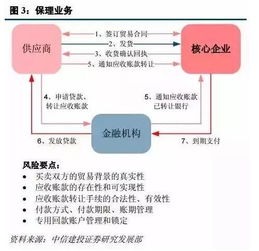

保理手续费支出,应计入“财务费用”科目; 借:财务费用---手续费 贷:银行存款 保理手续费收入,应计入“主营业务收入”或“其他业务收入”科目 借:银行存款 贷:主营业务收入(其他业务收入) 保理业务是指卖方、供应商或出口商与保理商之间存在的一种契约关系。

根据该契约,卖方、供应商或出口商将其现在或将来的基于其与买方(债务人)订立的货物销售或服务合同所产生的应收账款转让给保理商,由保理商为其提供贸易融资、销售分户账管理、应收账款的催收、信用风险控制与坏账担保等服务中的至少两项。 保理的收费主要有两方面: 1、服务佣金:一般是承担服务的发票金额的1%--1.5%; 2、进口商的资信调查费:对每次信用额度申请,无论批准与否、批准多少,保理商都收取一定的资信评估费用(一般为50美元)。

此外,如果保理商向出口商提供融资,还要收取一定的融资利息。 从表面上看,保理的收费似乎比信用证或托收的费用高一些,从而会增加出口商的成本,迫使出口商提高出口商品的价格,影响出口商的竞争力,但其实不然。

出口商如改用信用证方式,虽然可以免去自身的保理开支,降低了产品价格,却在同时增加了进口商的负担,因为进口商必须承担开信用证的费用。更主要的原因是进口商为开证或被迫存入保证金,或占用了自身的银行信用额度,从而造成进口商的资金紧张。

同时,由于银行适用“严格相符原则”,即:文件必须同信用证条件完全一致。因此,信用证变得缺乏活力。

任何矛盾都可能造成严重延误,有时频繁地改证,带来大量的费用和风险。这些,都使许多进口商不愿以信用证方式进口商品,从而影响了出口商的竞争力。

出口商若采用D/A托收的形式,往往由于资金紧张而需要押汇,为此必须支付押汇的利息,同时进口商也要支付托收的费用,对双方都造成负担,而且出口商还失去了信用风险保障。 总的来说,采用国际保理业务,出口商虽然可能增加一定的费用,但因此而获得的信用风险担保、资金融通以及管理费用的降低等带来的收益足以抵消保理费用的开支,而进口商也可以免除开信用证或托收的费用,减少资金的占压。

这也就是国际保理业务在欧美等发达国家和地区得以蓬勃发展的原因。

6.应收账款保理 购买方要做会计处理吗

应收账款保理 ,购买方不要做会计处理。

应收账款保理是企业将赊销形成的未到期应收账款在满足一定条件的情况下,转让给商业银行,以获得银行的流动资金支持,加快资金周转。理论上讲,保理可以分为买断型保理(非回购型保理)和非买断型保理(回购型保理)、有追索权保理和无追索权保理、明保理和暗保理、折扣保理和到期保理。中国企业应收账款的数量呈现逐年上升的趋势,企业流动资金短缺与大量债权无法变现之间的矛盾异常突出。应收账款的不断增长使不少企业运营资金拮据,应收账款占用资金加大了企业的机会成本,而应收账款难以收回又使公司的坏账增加,从而增加企业的费用,致使许多企业虚盈实亏,影响企业的利润。

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:3.873秒