增值税销项税额(增值税进销项税完整分录和帐务处理)

1.增值税进销项税完整分录和帐务处理

应交税费-应交增值税-进项 60000-应交税费-应交增值税-销项 50000=留抵税额10000

将留抵税额10000(实际也就是将进项)转入到未交增值税借方

应交税费-应交增值税-进项 20000-应交税费-应交增值税-销项 35000=应交15000

将应交税额15000(实际也就是将销项)转入到未交增值税贷方

1、月末,将销项税转入未交税金

借:应交税金—增值税—销项税额

贷:应交税金—增值税—未交增值税

2、月末,将进项税额转入未交税金

借:应交税金—增值税—未交增值税

贷:应交税金—增值税—进项税额

假如月末未交增值税是贷方余额,则应交,假如为借方余额,则为留抵。

3、当次月交纳了应交税金

借:应交税金—增值税—已交税金

贷:银行存款

4、次月将已交税金转销未交增值税

借:应交税金—增值税—未交增值税

贷:应交税金—增值税—已交税金

这样,本月应交增值税各科目核算完成。

假如没有应交税金,那么留抵税额还保留在未交增值税借方,留次月抵扣。

2.关于进项税和销项税的分录

1、进项税。

购入产品时计入“应交税费——应交增值税(进项税额)”,会计分录为:借:库存商品 应交税费——应交增值税(进项税额)贷:银行存款。2、销项税。

销售商品时计入“应交税费——应交增值税(销项税额)”,会计分录为:借:银行存款 贷:主营业务收入 应交税费——应交增值税(销项税额)。举例:1、买进一件衣服100(含税),卖出去300(含税)会计分录为:购进时:借:库存商品 85.47 应交税费——应交增值税(进项税额)14.53贷:银行存款 100卖出时:借:银行存款 300贷: 主营业务收入256.41应交税费——应交增值税(销项税额)43.59结转税金:借:应交税费—— 应交增值(销项税额)) 43.59贷:应交税费—— 应交增值税(进项税额)14.53未交增值税 29.062、买进一件衣服300(含税),卖出去100(含税)会计分录为:购进时:借:库存商品 256.41应交税费——应交增值税(进项税额)43.59贷:银行存款300卖出时:借:银行存款 100贷:主营业务收入85.47应交税费——应交增值税(销项税额)14.53结转税金:借: 应交税费——应交增值税(销项税额))14.53未交增值税29.06贷:应交税费—— 应交增值税(进项税额) 43.59扩展资料:应交税费的主要账务处理:1.企业采购物资等,按可抵扣的增值税额,借记本科目(应交增值税——进项税额),按应计入采购成本的金额,借记“材料采购”,“在途物资”或“原材料”,库存商品”等科目,按应付或实际支付的金额,贷记“应付账款”、“应付票据”、“银行存款”等科目。

购入物资发生的退货,做相反的会计分录。由运输单位造成的采购物资短缺,运输单位予以全额赔偿的,应借记“银行存款”等科目,贷方按这部分物资的价款由“待处理财产损益”转出,按这部分物资的增值税由“应交税费---应缴增值税(进项税额转出)”予以转出。

2.销售物资或提供应税劳务,按营业收入和应收取的增值税额, 借记“应收账款”、“应收票据”、“银行存款”等科目,按专用发票上注明的增值税额,贷记本科目(应交增值税——销项税额),按实现的营业收入,贷记“主营业务收入”、“其他业务收入”科目。发生的销售退回,做相反的会计分录。

3.实行“免、抵、退”的企业,按应收的出口退税额,借记“其他应收款”科目,贷记本科目(应交增值税——出口退税)。4.企业本月交纳本月的增值税,借记本科目(应交增值税——已交税金), 贷记“银行存款”科目。

5.企业本月月底有未交增值税,借记本科目(应交增值税——转出未交增值税),贷记:应交税费——未交增值税。下月缴纳时,借记应交税费——未交增值税 ,贷记银行存款。

6.小规模纳税人以及购入材料不能取得增值税专用发票的,发生的增值税应计入材料采购成本,借记“材料采购”、“在途物资”等科目,贷记“银行存款”等科目。参考资料:应交税费_百度百科。

3.销售收入缴纳增值税销项税额怎么做会计分录

1、发生产品(商品)销售收入时:

借:银行存款(或应收账款)

贷:主营业务收入

应交税费—应交增值税—销项税额

2、发生原材料、废料以及废包装物销售收入时:

借:银行存款(或应收账款、现金)

其他业务收入

应交税费—应交增值税—销项税额

注:其他业务收入是企业从事除主营业务以外的其他业务活动所取得的收入,具有不经常发生,每笔业务金额一般较小,占收入的比重较低等特点。 而制造企业是从事工业生产经营活动或提供工业性劳务的经济组织,则销售材料不属于经常性发生的。

3、发生资产清理(包括固定资产处置利得和无形资产出售)收入时:

借:银行存款(或应收账款、现金)

贷:营业外收入

应交税费—应交增值税—销项税额

4.销项税额

依据公司应税税负乘以本期销售额再减去销项税额得出本期应抵扣进项税额(不含固定资产进项税额)

本期应抵扣税额=本期销项税额-本期销售额*税负

拿回进项发票时:

借 原材料

借 应交增值税-进项税额(待抵扣税)

贷 银行存款

抵扣时:

借 应交增值税-进项税额

贷 应交增值税-进项税额(待抵扣税)

计算出本期应交增值税后(金额=销项-进项-留抵税额)

借 应交增值税-转出未交增值税

贷 应交增值税-未交增值税

交税后:

借 应交增值税-未交增值税

贷 银行存款

到年末后冲平相关科目,应交增值税-进项税额借方余额+应交增值税-进项税额(待抵扣税)就为本年度留抵税额:

借 应交增值税-销项税额

贷 应交增值税-进项税额

贷 应交增值税-转出未交增值税

5.增值税进销项税完整分录和帐务处理

应交税费-应交增值税-进项 60000-应交税费-应交增值税-销项 50000=留抵税额10000将留抵税额10000(实际也就是将进项)转入到未交增值税借方应交税费-应交增值税-进项 20000-应交税费-应交增值税-销项 35000=应交15000将应交税额15000(实际也就是将销项)转入到未交增值税贷方1、月末,将销项税转入未交税金借:应交税金—增值税—销项税额贷:应交税金—增值税—未交增值税2、月末,将进项税额转入未交税金借:应交税金—增值税—未交增值税贷:应交税金—增值税—进项税额假如月末未交增值税是贷方余额,则应交,假如为借方余额,则为留抵。

3、当次月交纳了应交税金借:应交税金—增值税—已交税金贷:银行存款4、次月将已交税金转销未交增值税借:应交税金—增值税—未交增值税贷:应交税金—增值税—已交税金这样,本月应交增值税各科目核算完成。假如没有应交税金,那么留抵税额还保留在未交增值税借方,留次月抵扣。

6.增值税会计科目有那些

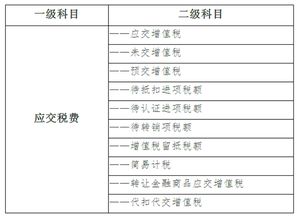

《财政部关于增值税会计处理的规定》规定增值税会计科目:

一、会计科目

(一)企业应在“应交税金”科目下设置“应交增值税”明细科目。在“应交增值税”明细账中,应设置“进项税额”、“已交税金”、“销项税额”、“出口退税”、“进项税额转出”等专栏。

“进项税额”专栏,记录企业购入货物或接受应税劳务而支付的、准予从销项税额中抵扣的增值税额。企业购入货物或接受应税劳务支付的进项税额,用蓝字登记;退回所购货物应冲销的进项税额,用红字登记。

“已交税金”专栏,记录企业已缴纳的增值税额。企业已缴纳的增值税额用蓝字登记;退回多缴的增值税额用红字登记。

“销项税额”专栏,记录企业销售货物或提供应税劳务应收取的增值税额。企业销售货物或提供应税劳务应收取的销项税额,用蓝字登记;退回销售货物应冲销的销项税额,用红字登记。

“出口退税”专栏,记录企业出口适用零税率的货物,向海关办理报关出口手续后,凭出口报关单等有关凭证,向税务机关申报办理出口退税而收到的退回的税款。出口货物退回的增值税额,用蓝字登记;进口货物办理退税后发生退货或者退关而补缴已退的税款,用红字登记。

“进项税额转出”专栏,记录企业的购进货物、在产品、产成品等发生非正常损失以及其他原因而不应从销项税额中抵扣,按规定转出的进项税额。

相关推荐

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:2.542秒