留抵税额在哪个(留抵税额怎么做分录)

1.留抵税额怎么做分录

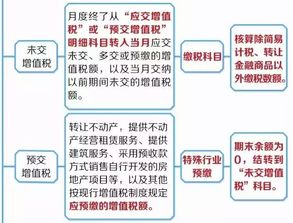

1、期末应交增值税科目,借方余额,则增值税期末有留抵,此金额不需要编制会计分录.

2、期末应交增值税科目,贷方余额,则公司本月需要交纳增值税,并且需要编制会计分录。

借:应交税费-应交增值税-转出未交增值税

贷: 应交税费-未交增值税

本月销项税-本月进项税-上期留底进项税=本期应交增值税

故:本期应交增值税=18000-17000-2100= - 1100

3、下月初交纳增值税时分录

借:应交税费-未交增值税

贷:银行存款.应交税费-未交增值税科目

借方累计核算的本年交纳的增值税金额,贷方累计金额核算的是本年应交增值税金额,期末余额核算的尚未缴纳的增值税金额。

扩展资料:

商贸企业辅导期增值税

商贸企业辅导期最短是6个月,最长是12个月。

在辅导期时到月认证次月抵扣,当月只能作代抵扣扣进项税,次月转到进项税. 转正为一般纳税人后,当月认证后必须当月抵扣。

固定资产进项税

固定资产的增值税要计入固定资产的入账价值。2009年1月1日以后增值税从生产型改成消费型,购买固定资产的增值税是可以作为进项税额进行抵扣的。 无论是外购还是自制的不动产不得扣除。小规模纳税人已经取得了税务机关代开的增值税专用发票,同样不能抵扣进项税额。

参考资料:百度百科-留抵税

参考资料:百度百科-期末留抵税额

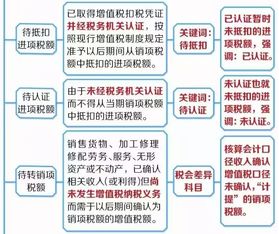

2.留抵税计入什么科目

本月应交增值税=20*17%-15*17%-0.3=0.55万元。

购进时,借:库存商品15

应交税金-应交增值税(进项)15*17%

贷:银行存款15+15*17%

销售时,借:银行存款20+20*17%

贷:主营业务收入20

应交税金-应交增值税(销项)20*17%

交税时,借:应交税金-应交增值税(已交)0.55

贷:银行存款0.55

留抵税金不作账务处理。

3.期末留抵税额如何作会计分录

取得进项税发票时已经做了进项税,月底有留抵税额,是不需要另外做账务处理的

分录:1.进项税借:库存商品 应交税费—应交增值税(进项税额)600 贷:银行存款/库存现金/应付账款

2.销项税借:银行存款/库存现金/应收账款 贷:主营业务收入 应交税费—应交增值税(销项税额)200

拓展资料:

期末核算一般纳税人的应纳增值税税额时,本期的进项税额大于本期的销项税额,差额便是期末留抵税额,这部分差额是可以放到下期继续抵扣增值税销项税额。

作用

如有期末留抵税额,则本期不缴纳增值税。

①当期期末留抵税额≤当期免抵退税额时

当期应退税额=当期期末留抵税额

当期免抵税额=当期免抵退税额-当期应退税额

②当期期末留抵税额>当期免抵退税额时

当期应退税额=当期免抵退税额

当期免抵税额=0

参考资料:期末留抵税额-百度百科

4.增值税留抵帐务具体怎么做呀?

增值税进项税留抵的账务处理:

如果当月增值税进项税额大于销项税额,则大于部分作为。

增值税进项税留抵,不需要作任何帐务处理,留待下月实现了销项税额再自行抵扣。

会计分录如下:

借:应交税金——未交增值税

贷:应交税金——应交增值税(转出多交增值税)

销项小于进项借:应缴税金——销项税额应缴税金——已交税金贷:应缴税金——进项税额反之销项大于销项,“应缴税金——已交税金”这一科目在贷方,表示要交税。已经抵扣的,如果你的进项>;销项税额,只要申报好了,其他就不用管了。如果当月进项<;销项税额,那你申报后,就要去交钱或保证你的银行帐户有足够的金额划款。如果下月用留抵的税额冲销项的税额,那你还是按正常的做法:1、当月进项税、销项税正常记帐,余额记入"留抵税额";2、用留抵的税额冲销项的税额,帐务可以不用处理;3、只需在增值税申报表上填写数据就可以了。参考:应交增值税=销项税额-进项税额如果应交增值税为负数,那么负数就是进项留抵税额,反之就是你当月要交的增值税金额。例如:10月份销售税额为100万元,进项税额为120万元。那么100-120=-2010月的进项进项留抵税额就是20万元。本期销项税额-进项税额+进项税额转出-已交税费后 还存在借方余额则认定期末进项税额留抵。进项税当月大于销项,多出的部分为期末留抵税额。</p></p></p></p>。

5.增值税留抵的进项税分录怎么做

进项超过销项10万,意思是国家欠你10万,你不需要缴纳,这在会计分录上不用体现,只是在你的增值税纳税申报表上的留抵税额一栏中体现有留抵税额10万,就行了,等以后你的销项大于进项了,继续抵扣即可。

比如,你2010年9月份购进货物,取得合法的增值税进项税额15万,当月销售货物,实现销项税额5万元,当月应该缴纳的增值税额为:5-15=-10,这是负数,而一般是正数时,你缴纳的时候是:

借:应交税金-应交增值税

贷:银行存款

现在不需要缴纳了,这个负数就填写在申报表上的留 抵税额栏里面了,这笔缴纳税款的分录自然不用做了。所以,其他的分录也不必做了。

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:3.647秒