工程材料专票抵税(工程物资进项税额能否抵扣,如能抵扣,分录怎么做)

1.工程物资进项税额能否抵扣,如能抵扣,分录怎么做

工程物资根据用途确定是否能抵扣。

工程物资是指为在建工程准备的各种物资的价值,包括工程用材料、尚未安装的设备以及为生产准备的工器具等。据规定,企业将购进的材料用于房屋建筑物属于用于非增值税应税项目。因此,用于建造不动产所购进的原材料其进项税不能抵扣。用于机器设备的物质其进项税可以抵扣。

《增值税暂行条例》

第十条下列项目的进项税额不得从销项税额中抵扣:

用于非增值税应税项目、免征增值税项目、集体福利或者个人消费的购进货物或者应税劳务;而用于建造房屋等不动产,因不动产建造销售不属于增值税应税项目,因此,用于不动产工程的,不能抵扣。其他的属于正常生产使用的设备和工器具,可以抵扣。

扩展资料:

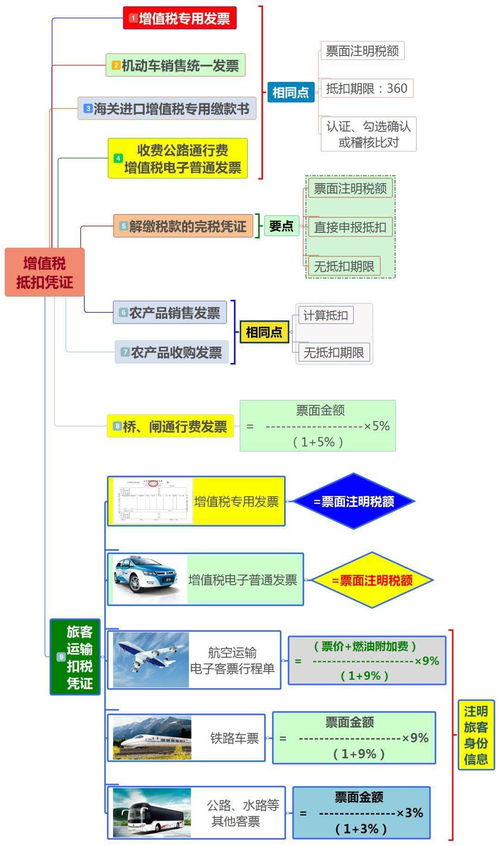

一、凭证条件

税法规定的扣税凭证有:增值税专用发票,海关完税凭证,免税农产品的收购发票或销售发票,货物运输业统一发票(或者部分实施“营改增”地区的运输业增值税发票)。

另外,根据财税[2012]15号通知,自2011年12月1日起,增值税纳税人购买增值税税控系统专用设备支付的费用以及缴纳的技术维护费(以下称二项费用)可在增值税应纳税额中全额抵减。因此,取得购入增值税税控系统增值税专用发票以及税控软件维护费的地税发票也可以抵扣。

二、时间条件

一般纳税人申请抵扣的防伪税控系统开具的增值税专用发票以及其他需要认证抵扣的发票,必须自该专用发票开具之日起180日内认证,否则,不予抵扣进项税额。

进口货物:一般纳税人取得海关完税凭证,应当在开具之日起90日内后的第一个纳税申报期结束以前向主管税务机关申报抵扣,逾期不得抵扣进项税额;

一般纳税人取得2010年1月1日以后开具的海关收款书,应在开具之日起180日内向主管税务机关报送《海关完税凭证抵扣清单》申请稽核比对,实行“先比对后抵扣”。纳税人取得2009年12月31日以前开具的增值税扣税凭证,仍按原规定执行。

参考资料来源:百度百科-增值税抵扣

2.施工单位的收到增值税发票可以抵扣

1、我们是修路桥的,买的材料(如:水泥、柴油),有增值税发票,这个可以抵扣吗?可以或不可以的录怎么写? (1)施工企业属于营业税的征收范围,不存在增值税抵扣问题。

(2)会计分录: 借:工程施工--材料费(或库存材料) 贷:银行存款等 2、如果款已付、货已收,发票未到我怎么做账? (1)未取得发票 借:预付账款 贷:银行存款 (2)取得发票后 借:工程施工--材料费(或库存材料) 贷:预付账款 2011-07-30 15:04 补充问题 我公司分包给其他的施工队,给施工队的款,我写的是“预付账款”不知道是否合适,如果可以,到月末了,要怎么转,或是不要转到年末来转? 1、支付施工队工程款时,如果没有取得发票,计入“预付账款”科目。取得发票后,转入“工程施工”科目。

2、支付施工队工程款时,如果取得了发票, 直接计入“工程施工”科目。

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:3.263秒