3个月到期国债(企业购买国库券到期时的利息收入计入什么科目)

1.企业购买国库券到期时的利息收入计入什么科目

投资收益。

投资收益是指企业在一定的会计期间对外投资所取得的回报,包括对外投资所分得的股利、投资收益和收到的债券利息,以及投资到期收回的或到期前转让债权取得款项高于账面价值的差额等。新的会计准则把国库券归入了持有至到期投资的,而且持有至到期投资也就是指到期日固定,回收金额固定或可确定,且企业有明确意图和能力持有至到期的非衍生金融资产。

1。企业购入国库劵做:借:持有至到期投资--国库券 100000元贷:银行存款 100000元;2。

计提3年国库券利息收入做:(可每年分期做4000元)借:应收利息- 国库券利息 12000元贷:投资收益 12000元;3。 到期收回本金及利息做:借:银行存款 112000元贷:应收利息- 国库券利息 12000元贷:持有至到期投资--国库券 100000元另外:利息收入此笔收入属免税收入,在计算企业所得税时是可以剔除出应纳税所得额的,无须缴纳企业所得税。

2.国债利息收入应计入什么科目

国债利息收入,是指企业持有国务院财政部门发行的国债取得的利息收入。

应以国债发行时约定应付利息的日期,确认利息收入的实现。做会计分录的时候,国债利息收入应该计入投资收益。

会计分录为: 一、购买时 借:长期债权投资或持有至到期投资,贷:银行存款 二、利息时 借:银行存款,贷:投资收益 三、收回本金时 借:银行存款,贷:长期债权投资或持有至到期投资 扩展资料国债利息收入的注意事项: 1、根据《财政部 国家税务总局关于地方政府债券利息免征所得税问题的通知》财税(2013)5号文件规定:对企业和个人取得的2012年及以后年度发行的地方政府债券利息收入,免征企业所得税和个人所得税 2、企业持有的各种企业债券利息收入不免税。企业所得税法实施条例第十八条明确规定,债券利息收入应计入收入总额计征企业所得税。

3、企业在二级市场上转让国债所取得的收益以及企业代销国债所取得的手续费收入均不属于国债利息收入,均应按规定缴纳企业所得税。 参考资料来源:百度百科--国债利息收入。

3.收到国债利息收入,会计分录怎么做呀

国债的利息收入应该通过“投资收益”科目反映。

一般国债都是一年以内的,所以会计处理上采用简化核算,即在企业投资转让或到期收到利息时,确定投资收益,在收入未实现以前不予预计。 收到利息时的会计分录如下: 借:银行存款 贷:短期投资-债卷投资 投资收益-(利息) 注意事项 1.企业持有的除国务院财政以外部门发行的债券利息收入不免税。

如企业持有的地方政府发行的债券取得的利息收入应按规定缴纳企业所得税。 2.企业持有的各种企业债券利息收入不免税。

企业所得税法实施条例第十八条明确规定,债券利息收入应计入收入总额计征企业所得税。 3.企业在二级市场上转让国债所取得的收益以及企业代销国债所取得的手续费收入均不属于国债利息收入,均应按规定缴纳企业所得税。

4.预算会计 代收到期国债本息的分录怎么写

借:持有至到期投资—债券投资—国债 贷:银行存款 这是按新的会计科目写的分录。

“长期投资”科目在新的会计科目体系中没有了。 会计分录是指对某项经济业务标明其应借应贷账户及其金额的记录,简称分录。

会计分录是由应借应贷方向、对应账户(科目)名称及应记金额三要素构成。 按照所涉及账户的多少,分为简单会计分录和复合会计分录。

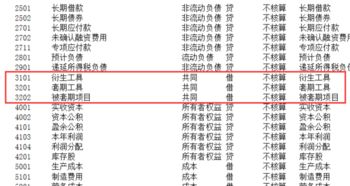

简单会计分录指只涉及一个账户借方和另一个账户贷方的会计分录,即一借一贷的会计分录; 复合会计分录指由两个以上(不含两个)对应账户所组成的会计分录,即一借多贷、一贷多借或多借多贷的会计分录。 把所有的会计科目分成资产类和负债类。

凡是资产类的增加,就计在借方,凡是资产类的减少,就计在贷方;凡是负债类的增加就计在贷方,凡是负债类的减少,就计在借方。会计分录做时要遵循的原则是“有借必有贷,借贷必相等”,你已经知道了,所以分录的另一半就不用我说了。

把所有的会计科目分成“资金占用和支出类”和“资金来源和收入类”,前者增加计借方,减少计贷方;后者减少计借方,增加计贷方。

相关推荐

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:3.669秒