补亏损(弥补亏损的会计分录怎么做?)

1.弥补亏损的会计分录怎么做?

只有用盈余公积弥补亏损,需作账务处理,会计分录为:

借:盈余公积 贷:利润分配——盈余公积补亏

盈余公积是指企业从税后利润中提取形成的、存留于企业内部、具有特定用途的收益积累。

一般盈余公积分为两种:

一是法定盈余公积。上市公司的法定盈余公积按照税后利润的10%提取,法定盈余公积累计额已达注册资本的50%时可以不再提取。

二是任意盈余公积。任意盈余公积主要是上市公司按照股东大会的决议提取。法定盈余公积和任意盈余公积的区别就在于其各自计提的依据不同。前者以国家的法律或行政规章为依据提取,后者则由公司自行决定提取。

2.关于盈余公积弥补亏损的会计分录

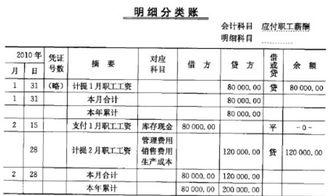

1、97年亏损2605万,体现在帐面上就是未弥补亏损。根据所得税亏损可以在未来5年用税前利润弥补(即未来5年的利润可以在亏损额度内不缴企业所得税),98-2002年利润合计2000万,则尚未弥补亏损为605万。2003年应缴企业所得税,税后利润=600*(1-33%)=402万元,弥补亏损后,还有605-402=203万元未弥补。

2、未分配利润是在报表上反映的项目,在科目明细帐中,是利润分配科目的余额。利润分配的明细分为:本年利润、未分配利润、其他转入。法定盈余弥补亏损,帐务处理要在利润分配科目进行,但为了不与本年利润混淆,所以从其他转入明细科目过度。

3.弥补的亏损的会计分录怎么做

企业在生产经营过程中既有可能发生盈利,也有可能出现亏损。企业在当年发生亏损的情况下,与实现利润的情况相同,应当将本年发生的亏损自“本年利润”科目,转入“利润分配——未分配利润”科目,借记“利润分配——未分配利润”科目,贷记“本年利润”科目,结转后“利润分配”科目的借方余额,即为未弥补亏损的数额。然后通过“利润分配”科目核算有关亏损的弥补情况。

由于未弥补亏损形成的时间长短不同等原因,以前年度未弥补亏损有的可以以当年实现的税前利润弥补,有的则须用税后利润弥补。以当年实现的利润弥补以前年度结转的未弥补亏损,不需要进行专门的账务处理。企业应将当年实现的利润自“本年利润”科目,转入“利润分配——未分配利润”科目的贷方,其贷方发生额与“利润分配——未分配利润”的借方余额自然抵补。无论是以税前利润还是以税后利润弥补亏损,其会计处理方法均相同。但是,两者在计算交纳所得税时的处理是不同的。在以税前利润弥补亏损的情况下,其弥补的数额可以抵减当期企业应纳税所得额,而以税后利润弥补的数额,则不能作为纳税所得扣除处理。

4.弥补以前年度亏损分录

弥补以前年度亏损,无需特别做分录,只需将本年税后净利直接转入“利润分配——未分配利润”科目就可以了。转入后,“利润分配——未分配利润”科目的借方余额就是未弥补的亏损。如果转入后,该科目为贷方余额,则为弥补亏损后的留存收益。

所谓弥补以前年度亏损,是指在会计处理上,如果上年的净利润为负(或以前各年的净利润总和为负),本年的税后净利润要首先弥补掉这部分亏损,才能作为可供分配的净利润,来计提公积金、公益金或者分红。

企业弥补亏损的方式主要有三种:

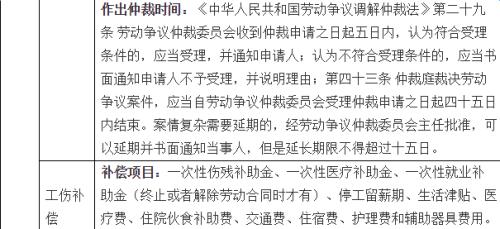

1.企业发生亏损,可以用次年度的税前利润弥补,次年度利润不足弥补的,可以在5年内延续弥补。本文将重点对这种方式下的所得税会计处理进行探讨。

2.企业发生的亏损,5年内的税前利润不足或亏损弥补时,用税后利润弥补。这种方式不确认递延所得税。税法上在计算应税所得时不能扣除亏损余额。

3.企业发生的亏损,可以用盈余公积弥补。借记"盈余公积" 科目,贷记"利润分配--盈余公积补亏" 科目。

亏损的界定如果当年按会计准则计算的本年利润为负数,即为会计上讲的"亏损" 新《企业所得税法实施条例》第十条规定:企业所得税法第五条所称亏损,是指企业依照企业所得税法和本条例的规定将每一纳税年度的收入总额减除不征税收入、免税收入和各项扣除后小于零的数额。

5.要弥补上一年的亏损该怎么做会计分录

弥补上一年的亏损有两种方法。

1、用当年利润弥补,无论是用税前利润补(前5年内的亏损)还是用税后利润补(超过5年税前利润弥补期的)都不需要做专门的会计分录。只要正常将本年净利润结转到“利润分配——未分配利润”贷方即可。(因上一年的亏损体现在“利润分配——未分配利润”的借方余额,结转本年净利润后自动抵消)

2、用历年积累的“盈余公积”弥补(一般用于超过5年税前利润弥补期的亏损弥补)。借记“盈余公积”,贷记“利润分配——未分配利润”。

6.用盈余公积弥补亏损的会计分录怎么写

1、企业用盈余公积弥补亏损时,按照当期弥补亏损的数额

借:盈余公积—— 一般盈余公积

贷:利润分配——盈余公积补亏

2、企业按规定提取盈余公积时,按提取盈余公积的数额。

借:利润分配——提取盈余公积

贷:盈余公积—— 一般盈余公积

3、企业按规定提取公益金时,按提取公益金的数额

借:利润分配——提取盈余公积

贷:盈余公积——公益金

4、企业将提取的公益金用于集体福利设施支出时

借:盈余公积——公益金

贷:盈余公积——一般盈余公积

企业发生亏损时,应由企业自行弥补。弥补亏损的渠道主要有三条:

一、用以后年度税前利润弥补。按照现行制度规定,企业发生亏损时,可以用以后五年内实现的税前利润弥补,即税前利润弥补亏损的期间为五年。

二、用以后年度税后利润弥补。企业发生的亏损经过五年期间未弥补足额的,尚未弥补的亏损应用所得税后的利润弥补。

三、以盈余公积弥补亏损。企业以提取的盈余公积弥补亏损时,应当由公司董事会提议,并经股东大会批准。

扩展资料

企业将盈余公积转增资本时,必须经股东大会决议批准。在实际将盈余公积转增资本时,要按股东原有持股比例结转。盈余公积转增资本时,转增后留存的盈余公积的数额不得少于注册资本的25%。

分配股利,原则上企业当年没有利润,不得分配股利,如为了维护企业信誉,用盈余公积分配股利,必须符合下列条件:

1、用盈余公积弥补亏损后,该项公积金仍有结余。

2、用盈余公积分配股利时,股利率不能太高,不得超过股票面值的6%。

3、分配股利后,法定盈余公积金不得低于注册资本的25%。

参考资料来源:搜狗百科——盈余公积

7.弥补亏损的会计处理

弥补亏损的会计处理为:

借:盈余公积

贷:利润分配——盈余公积补亏

盈余公积是指企业从税后利润中提取形成的、存留于企业内部、具有特定用途的收益积累。

一般盈余公积分为两种:

一是法定盈余公积。上市公司的法定盈余公积按照税后利润的10%提取,法定盈余公积累计额已达注册资本的50%时可以不再提取。

二是任意盈余公积。任意盈余公积主要是上市公司按照股东大会的决议提取。法定盈余公积和任意盈余公积的区别就在于其各自计提的依据不同。前者以国家的法律或行政规章为依据提取,后者则由公司自行决定提取。

相关推荐

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:2.941秒