电子票据提示付款(开发票后收到电子承兑汇票怎么做会计分录)

1.开发票后收到电子承兑汇票怎么做会计分录

一、承兑汇票会计分录

1、收到汇票时,给对方开具收据,收据中标明汇票金额、汇票号码。做:

借:应收票据

贷:应收帐款等往来科目

2、付出汇票时,也要接受方开具收据,并将汇票复印,收据及汇票复印件入帐,做:

借:应付帐款--供应商

贷:应收票据

二、承兑汇票

指办理过承兑手续的汇票。即在交易活动中,售货人为了向购货人索取货款而签发汇票,并经付款人在票面上注明承认到期付款的“承兑”字样及签章。付款人承兑以后成为汇票的承兑人。经购货人承兑的称“商业承兑汇票”,经银行承兑的称“银行承兑汇票”。

扩展资料

出票人签发汇票并交付给收款人,收款人向汇票上记载的付款人请求付款,付款人应承担付款义务,银行并收取一定手续费用。汇票的承兑,只对定日付款、出票后定期付款和见票后定期付款的汇票适用。见票即付的汇票不需要提示承兑,也就不存在承兑行为。同时,出票人与付款人为同一人的对已汇票,也不需要进行承兑。

银行承兑汇票背书后的账务处理

收到银行承兑汇票

借;应收票据

贷:主营业务收入

应交税费-应交增值税(销项税额)

背书给人家

借;库存商品等科目

应交税费-应交增值税(进项税额)

贷:应收票据

参考资料来源:搜狗百科-承兑汇票

2.银行承兑汇票的提示付款?

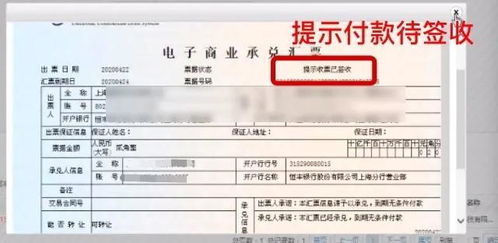

提示付款是指票据的持票人在票据的付款期限内向票据付款人提示票据,要求票据付款人偿付票据金额的行为。

商业承兑汇票的持票人应当自汇票到期日起十日内向付款人提示付款。 持票人应当在提示付款期限内通过开户银行委托收款或直接向付款人提示付款。

对异地委托收款的,持票人应匡算邮程,提前通过开户银行委托收款。持票人超过提示付款期限提示付款的,持票人的开户银行不予受理。

通过委托收款银行或者通过票据交换系统向付款人提示付款的,视同持票人提示付款,其提示付款日期以持票人向开户银行提交票据日为准。 商业承兑汇票的持票人超过规定的提示付款期限提示付款的,丧失对其前手的追索权 持票人未按照上述规定期限提示付款的,在作出说明后,仍可以向承兑人请求付款,承兑人或者付款人仍应当继续对持票人承担付款责任。

3.电子银行承兑汇票ecds线上清算会计分录如何?爱

电子承兑汇票是电子商业汇票的子分类。

电子银行承兑汇票是纸质银行承兑汇票的继承和发展,电子银行承兑汇票所体现的票据权利义务关系与纸质银行承兑汇票没有区别,不同之处是电子银行承兑汇票以数据电文形式替代原有的纸质实物票据,以电子签名取代实体签章,以网络传输取代人工传递,以计算机录入代替手工书写,实现了出票、流转、兑付等票据业务过程的完全电子化。 电子银行承兑汇票通过采用电子签名和可靠的安全认证机制,能够保证其唯一性、完整性和安全性,降低了票据被克隆、变造、伪造以及丢失、损毁等各种风险;电子银行承兑汇票的出票、保证、承兑、交付、背书、质押、贴现、转贴现、再贴现等一切票据行为均在电子商业汇票系统上进行,可大大提升票据流转效率,降低人力及财务成本,有效提升金融和商务效率。

4.票据怎么提示付款

持票人为取得票据金额的支付,而向票据上抄所载的付款人或承兑人出示票据,请求其付款.行为叫做提示付款, 提示付款期就是提示付款的有效期。 支票的提示付款期自 出票日 起211310日,超过提示付款期限提示付款的,持票人开户银行不予受理,付款人不予付款。 银行汇票提示付款期为自 出票日 起的1个月。出票人超过付款期限提示付款的,代理付款人(银行)不予受理。 商业汇票(银行承兑汇票和商业承兑汇票)的提示付款期限是自 汇票到期日 起10日,最长不得超5261过6个月。持票人应在提示付款期限内通过开户银行委托收款或直接向付款人提示付款。可以提前三4102天匡算邮程,就是在实际操作中可以提前三天到银行进行托收,向出票人或付款人提示付款,持票人超过提示付款期限提示付款的,持票人开户银行不予受理。 银行本票的提示付款期限自 出票之日 起最长不得超过两1653个月。持票人超过付款期限提示付款的,代理付款人(银行)不予受理。

满意请采纳

5.票据中的“提示付款”是什么意思

提示付款,是指持票人向承兑人或付款人出示票据,请求付款的行为。

我国《票据法》第53 条规定,持票人应当在下列期限内提示付款: 1、见票即付的汇票,自出票日起1个月内向付款人提示付款。 2、定日付款、出票后定期付款或者见票后定期付款的汇票,自到期日起10日内向承兑人提示付款。

持票人未在上述现定期服内提示付款的,则丧失对其前手的追索权。 持票人主张票据权利,向付款人出示票据,将票据交其验看,并请求付款人付款的一种法律行为。

扩展资料: 具体方式: 从付款行为本身来看,它是票据上规定的付款人向持票人支付票据金额,使持票人实现票据权利,同时导致票据关系消灭的行为。付款行为的主体只能是票据记载的付款人。

持票人要想得到付款,就要向付款人提示付款。所以,提示付款,是持票人行使付款请求权并取得票据金额的必经步骤。

票据具有替代货币进行结算支付和资金融通等功能,因此票据经过多次转让后,持票人与出票人、付款人之间可能已无直接关系。持票人转让票据,无需通知出票人。

付款人在没有见到票据时,可能不知道谁是最终的持票人。因此,持票人只有经过提示付款,经付款人对持票人身份和票据的查验,才能确认履行付款义务的对象。

提示付款人,应当是持票人或他的代理人;接受提示付款的人,则是付款人本人。但特殊情况下也可能是付款人以外的人,如付款人为无行为能力或限制行为能力人时。

向他的法定代理人提示付款;企业分立、被兼并后,向新产生的企业法人提示付款;企业破产后,向其破产清算组织提示付款;付款人死亡时,向其继承人提示付款等。 提示付款同时还是持票人的一种权利保全行为。

因为经过提示付款,而付款人拒绝时,持票人才能要求付款人出具拒绝证明,并依据拒绝证明,行使对前手的追索权。 依票据法的规定,持票人不能出具拒绝证明的,丧失对其前手的追索权。

所以不提示付款,就无法保全持票人的追索权。 参考资料来源:百度百科-提示付款。

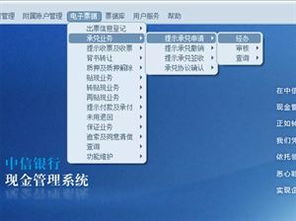

6.工行企业网上银行票据业务中的提示付款是指什么

1、企业网上银行票据业务中的提示付款:是指持票人为取得票据金额,而向票据上所载的付款人或承兑人出示票据,请求其付款的行为。

2、提示付款预约是对于持有的未到期的电子商业汇票,可通过网上银行向工商银行预约在指定日期向付款人提出付款请求。

工商银行在指定的日期自动向承兑人发送票据付款请求。

3、追索是指汇票到期被拒绝付款的,持票人可以对背书人、出票人以及汇票的其他债务人行使追索权。

注:提出追索请求时需注明追索理由。

7.电子银行承兑汇票会计上怎么记账

1、收到银行承兑汇票时,如果是货款:

借:应收票据

贷:主营业务收入

应交税费--增值税(销项税额)

如果是以前欠的货款:

借:应收票据

贷:应收账款

2、承兑汇票到期后

借:银行存款

贷:应收票据

3、如果贴现 :

借:银行存款

财务费用

贷:应收票据

汇票按承兑人的不同可以分为银行承兑汇票及商业承兑汇票。但这两者都属于票据,所以会计科目都为:应收票据(卖家立场)或应付票据(买家立场)

扩展资料:

应收票据的分类按照到期时间可分为短期应收票据和长期应收票据,如无特指,应收票据即为短期应收票据。应收票据常出现于3种情况:

⑴应收账款延期;

⑵为新顾客提供应用;

⑶赊销商品。长期应收票据因长期合同而发生,包括销售机器设备等大型商品、提供贷款等,中国尚无长期应收票据业务。

按是否带息分为带息应收票据和不带息应收票据。带息应收票据是票面注明利息的应收票据,其利息应单独计算;无息应收票据是票面不注明利息的应收票据,其利息包含在票面本金之中。

应收票据的计价应以未来现金收入的现值计价,带息的短期应收票据的现值等于其票面本金,不带息的短期应收票据的面值就是到期值,现金值。

由于现值与其到期值相关不大,不带息的短期应收票据均以其到期值计价。长期应收票据以交换商品或劳务的公允市场价格计价,或以票据的公允市场的价格计价,如果这两种公允市场价格均无法确定,则以票据的现值计价。

参考资料来源:搜狗百科-应收票据

相关推荐

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:2.772秒